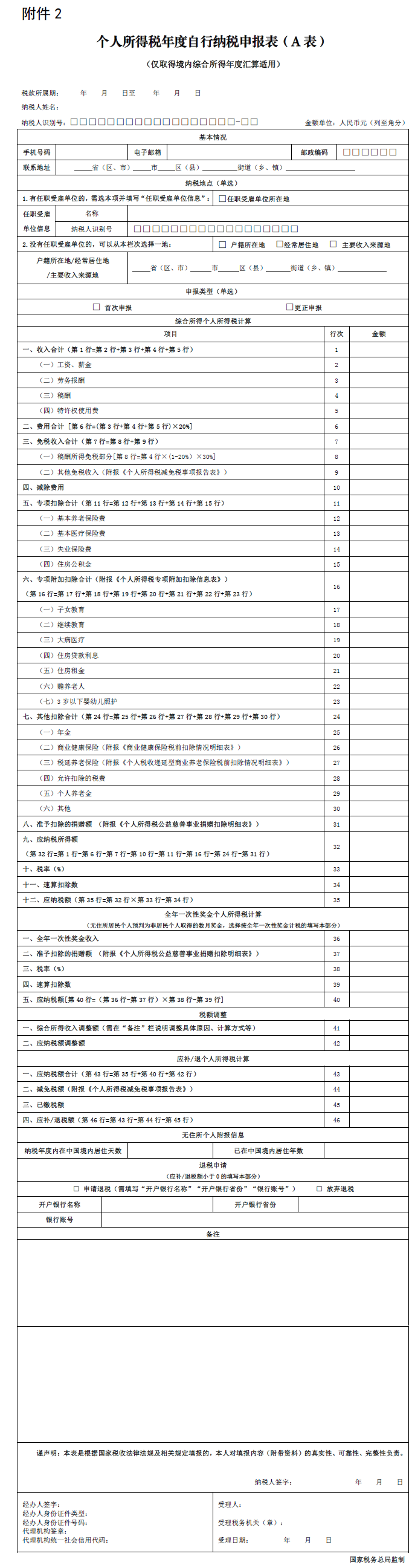

《個人所得稅年度自行納稅申報表》(A表)填表説明

(僅取得境內綜合所得年度匯算適用)

一、適用範圍

本表適用於居民個人納稅年度內僅從中國境內取得工資薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得(以下稱“綜合所得”),按照稅法規定進行個人所得稅綜合所得匯算清繳。居民個人納稅年度內取得境外所得的,不適用本表。

二、報送期限

居民個人取得綜合所得需要辦理匯算清繳的,應當在取得所得的次年3月1日至6月30日內,向主管稅務機關辦理個人所得稅綜合所得匯算清繳申報,並報送本表。

三、本表各欄填寫

(一)表頭項目

1.稅款所屬期:填寫居民個人取得綜合所得當年的第1日至最後1日。如:2023年1月1日至2023年12月31日。

2.納稅人姓名:填寫居民個人姓名。

3.納稅人識別號:有中國公民身份號碼的,填寫中華人民共和國居民身份證上載明的“公民身份號碼”;沒有中國公民身份號碼的,填寫稅務機關賦予的納稅人識別號。

(二)基本情況

1.手機號碼:填寫居民個人中國境內的有效手機號碼。

2.電子郵箱:填寫居民個人有效電子郵箱地址。

3.聯繫地址:填寫居民個人能夠接收信件的有效地址。

4.郵遞區號:填寫居民個人“聯繫地址”對應的郵遞區號。

(三)納稅地點

居民個人根據任職受雇情況,在選項1和選項2之間選擇其一,並填寫相應資訊。若居民個人逾期辦理匯算清繳申報被指定主管稅務機關的,無需填寫本部分。

1.任職受雇單位資訊:勾選“任職受雇單位所在地”並填寫相關資訊。按累計預扣法預扣預繳居民個人勞務報酬所得個人所得稅的單位,視同居民個人的任職受雇單位。其中,按累計預扣法預扣預繳個人所得稅的勞務報酬包括保險行銷員和證券經紀人取得的佣金收入,以及正在接受全日制學歷教育的學生實習取得的勞務報酬。

(1)名稱:填寫任職受雇單位的法定名稱全稱。

(2)納稅人識別號:填寫任職受雇單位的納稅人識別號或者統一社會信用代碼。

2.戶籍所在地/經常居住地/主要收入來源地:勾選“戶籍所在地”的,填寫居民戶口簿中登記的住址。勾選“經常居住地”的,填寫居民個人申領居住證上登載的居住地址;沒有申領居住證的,填寫居民個人實際居住地;實際居住地不在中國境內的,填寫支付或者實際負擔綜合所得的境內單位或個人所在地。勾選“主要收入來源地”的,填寫居民個人納稅年度內取得的勞務報酬、稿酬及特許權使用費三項所得累計收入最大的扣繳義務人所在地。

(四)申報類型

未曾辦理過年度匯算申報,勾選“首次申報”;已辦理過年度匯算申報,但有誤需要更正的,勾選“更正申報”。

(五)綜合所得個人所得稅計算

1.第1行“收入合計”:填寫居民個人取得的綜合所得收入合計金額。

第1行=第2行+第3行+第4行+第5行。

2.第2~5行“工資、薪金”“勞務報酬”“稿酬”“特許權使用費”:填寫居民個人取得的需要併入綜合所得計稅的“工資、薪金”“勞務報酬”“稿酬”“特許權使用費”所得收入金額。

3.第6行“費用合計”:根據相關行次計算填報。

第6行=(第3行+第4行+第5行)×20%。

4.第7行“免稅收入合計”:填寫居民個人取得的符合稅法規定的免稅收入合計金額。

第7行=第8行+第9行。

5.第8行“稿酬所得免稅部分”:根據相關行次計算填報。

第8行=第4行×(1-20%)×30%。

6.第9行“其他免稅收入”:填寫居民個人取得的除第8行以外的符合稅法規定的免稅收入合計,並按規定附報《個人所得稅減免稅事項報告表》。

7.第10行“減除費用”:填寫稅法規定的減除費用。

8.第11行“專項扣除合計”:根據相關行次計算填報。

第11行=第12行+第13行+第14行+第15行。

9.第12~15行“基本養老保險費”“基本醫療保險費”“失業保險費”“住房公積金”:填寫居民個人按規定可以在稅前扣除的基本養老保險費、基本醫療保險費、失業保險費、住房公積金金額。

10.第16行“專項附加扣除合計”:根據相關行次計算填報,並按規定附報《個人所得稅專項附加扣除資訊表》。

第16行=第17行+第18行+第19行+第20行+第21行+第22行+第23行。

11.第17~23行“子女教育”“繼續教育”“大病醫療”“住房貸款利息”“住房租金”“贍養老人”“3歲以下嬰幼兒照護”:填寫居民個人按規定可以在稅前扣除的子女教育、繼續教育、大病醫療、住房貸款利息、住房租金、贍養老人、3歲以下嬰幼兒照護等專項附加扣除的金額。

12.第24行“其他扣除合計”:根據相關行次計算填報。

第24行=第25行+第26行+第27行+第28行+第29行+第30行。

13.第25~30行“年金”“商業健康保險”“稅延養老保險”“允許扣除的稅費”“個人養老金”“其他”:填寫居民個人按規定可在稅前扣除的年金、商業健康保險、稅延養老保險、允許扣除的稅費、個人養老金和其他扣除項目的金額。其中,填寫商業健康保險的,應當按規定附報《商業健康保險稅前扣除情況明細表》;填寫稅延養老保險的,應當按規定附報《個人稅收遞延型商業養老保險稅前扣除情況明細表》。

14.第31行“准予扣除的捐贈額”:填寫居民個人按規定准予在稅前扣除的公益慈善事業捐贈金額,並按規定附報《個人所得稅公益慈善事業捐贈扣除明細表》。

15.第32行“應納稅所得額”:根據相關行次計算填報。

第32行=第1行-第6行-第7行-第10行-第11行-第16行-第24行-第31行。

16.第33、34行“稅率”“速算扣除數”:填寫按規定適用的稅率和速算扣除數。

17.第35行“應納稅額”:按照相關行次計算填報。

第35行=第32行×第33行-第34行。

(六)全年一次性獎金個人所得稅計算

無住所居民個人預繳時因預判為非居民個人而按取得數月獎金計算繳稅的,匯繳時可以根據自身情況,將一筆數月獎金按照全年一次性獎金單獨計算。

1.第36行“全年一次性獎金收入”:填寫無住所的居民個人納稅年度內預判為非居民個人時取得的一筆數月獎金收入金額。

2.第37行“准予扣除的捐贈額”:填寫無住所的居民個人按規定准予在稅前扣除的公益慈善事業捐贈金額,並按規定附報《個人所得稅公益慈善事業捐贈扣除明細表》。

3.第38、39行“稅率”“速算扣除數”:填寫按照全年一次性獎金政策規定適用的稅率和速算扣除數。

4.第40行“應納稅額”:按照相關行次計算填報。

第40行=(第36行-第37行)×第38行-第39行。

(七)稅額調整

1.第41行“綜合所得收入調整額”:填寫居民個人按照稅法規定可以辦理的除第41行之前所填報內容之外的其他可以進行調整的綜合所得收入的調整金額,並在“備註”欄説明調整的具體原因、計算方式等資訊。

2.第42行“應納稅額調整額”:填寫居民個人按照稅法規定調整綜合所得收入後所應調整的應納稅額。

(八)應補/退個人所得稅計算

1.第43行“應納稅額合計”:根據相關行次計算填報。

第43行 = 第35行+第40行+第42行。

2.第44行“減免稅額”:填寫符合稅法規定的可以減免的稅額,並按規定附報《個人所得稅減免稅事項報告表》。

3.第45行“已繳稅額”:填寫居民個人取得在本表中已填報的收入對應的已經繳納或者被扣繳的個人所得稅。

4.第46行“應補/退稅額”:根據相關行次計算填報。

第46行=第43行-第44行-第45行。

(九)無住所個人附報資訊

本部分由無住所居民個人填寫。不是,則不填。

1.納稅年度內在中國境內居住天數:填寫納稅年度內,無住所居民個人在中國境內居住的天數。

2.已在中國境內居住年數:填寫無住所居民個人已在中國境內連續居住的年份數。其中,年份數自2019年(含)開始計算且不包含本納稅年度。

(十)退稅申請

本部分由應補/退稅額小于0且勾選“申請退稅”的居民個人填寫。

1.“開戶銀行名稱”:填寫居民個人在中國境內開立銀行賬戶的銀行名稱。

2.“開戶銀行省份”:填寫居民個人在中國境內開立的銀行賬戶的開戶銀行所在省、自治區、直轄市或者計劃單列市。

3.“銀行賬號”:填寫居民個人在中國境內開立的銀行賬戶的銀行賬號。

(十一)備註

填寫居民個人認為需要特別説明的或者按照有關規定需要説明的事項。

四、其他事項説明

以紙質方式報送本表的,建議通過電腦填寫列印,一式兩份,納稅人、稅務機關各留存一份。

搜索

搜索

搜索

搜索 導航

導航