各區縣稅務局、各直屬分局:

根據《中華人民共和國企業所得稅法》及其實施條例、《財政部、國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)和《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)(以下簡稱《公告》)有關規定,現將《上海市企業資産損失所得稅稅前扣除申報事項操作規程(試行)》印發給你們。為做好本市企業資産損失稅前扣除工作,結合本市實際,提出如下實施意見,請一併按照執行。

一、企業發生的資産損失,應按《公告》及本操作規程規定的程式和要求向主管稅務機關申報後方能在稅前扣除。未經申報的損失,不得在稅前扣除。

若企業按《公告》規定申報扣除以前年度的資産損失的,應按不同的扣除年度分別填報資産損失稅前扣除申報表。

二、在中國境內跨地區經營的匯總納稅企業發生的資産損失,應按以下規定申報扣除:

(一)總機構及其分支機構發生的資産損失,除應按專項申報和清單申報的有關規定,各自向其主管稅務機關申報外,各分支機構同時還應上報總機構。總機構在本市的,其在本市的分支機構,不單獨進行資産損失專項申報和清單申報,由總機構一併進行資産損失專項申報和清單申報。總機構在外埠的,其本市二級分支機構及二級分支機構所屬在本市的三、四級分支機構發生的資産損失,由二級分支機構一併向二級分支機構主管稅務機關進行專項申報和清單申報。總機構在外埠且二級分支機構不在本市的,其本市三級分支機構及其所屬在本市的四級分支機構發生的資産損失,由三級分支機構一併向三級分支機構主管稅務機關進行專項申報和清單申報。以此類推。

(二)總機構對外埠各分支機構申報的資産損失,除稅務機關另有規定外,應以清單申報的形式向其主管稅務機關進行申報。

(三)總機構將跨地區分支機構所屬資産捆綁打包轉讓所發生的資産損失,由總機構向其主管稅務機關進行專項申報。

三、各單位對在受理中遇到問題不能辦理的,應向市局書面請示。市局不能確定的,由市局向國家稅務總局請示。

四、各單位應按分項建檔、分級管理的原則,建立企業資産損失稅前扣除管理臺賬和納稅檔案,做好後續管理工作。對資産損失金額較大或經後續管理髮現不符合資産損失扣除規定、或存有疑點、異常情況的資産損失,應及時進行核查。對有證據證明申報扣除的資産損失不真實、不合法的,應依法作出稅收處理。

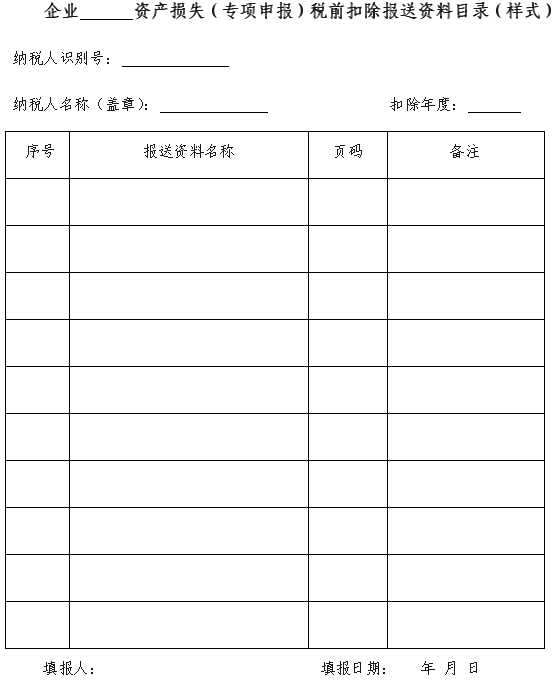

五、各單位應在年度匯算清繳工作結束後、7月底之前將《企業資産損失稅前扣除專項申報匯總表》、《企業資産損失稅前扣除清單申報匯總表》(樣式附後)上報市局。

六、本通知于2011年1月1日起施行。《關於印發〈企業資産損失所得稅前扣除審批事項操作規程(試行)〉的通知》(滬國稅所〔2009〕60號)同時廢止。

上海市國家稅務局

上海市地方稅務局

二O一一年九月二十九日

上海市企業資産損失所得稅稅前扣除申報事項操作規程(試行)

申報事項名稱:現金損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部、國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《現金損失(專項申報)稅前扣除申報表》;

2.現金保管人確認的現金盤點表(包括倒推至基準日的記錄);

3.現金保管人對於短缺的説明;

4.現金損失已記入損益的記賬憑證複印件;

5.董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

6.由於管理責任造成的,應有對責任認定及賠償情況的説明;

7.涉及刑事犯罪的,應有司法機關出具的相關材料;

8,被金融機構收繳假幣造成的,應有金融機構出具的假幣收繳證明;

9.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《現金損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:存款類損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《銀行存款損失(專項申報)稅前扣除申報表》;

2.企業存款類資産的原始憑據複印件;

3.存款類損失已記入損益的記賬憑證複印件;

4. 董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

5.金融機構破産、清算的法律文件;

6.金融機構清算後剩餘資産分配情況資料(若屬金融機構應清算而未清算超過三年的,應有法院或破産清算管理人出具的未完成清算證明);

7.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《銀行存款損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:壞賬損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《壞賬損失(專項申報)稅前扣除申報表》;

2.應收及預付款項明細賬和相關發票複印件(若債務人與債權人曾持續發生購銷業務的,可提供最後幾期銷售業務的銷售發票複印件);

3.壞賬損失已記入損益的記賬憑證複印件;

4.相關事項合同、協議或説明;

5.董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

6.屬於債務人破産清算的,應有人民法院的破産、清算公告;

7.屬於訴訟案件的,應出具人民法院的判決書或裁決書或仲裁機構的仲裁書,或者被法院裁定終(中)止執行的法律文書;

8.屬於債務人停止營業的,應有工商部門登出、吊銷營業執照證明;

9.屬於債務人死亡、失蹤的,應有公安機關等有關部門對債務人個人的死亡、失蹤證明;

10.屬於債務重組的,應有債務重組協議、債務人重組收益納稅情況説明(“納稅情況説明”可提供債務人確認債務重組所得的承諾書,承諾書須有債務人全稱,納稅人識別號、債務人主管稅務機關名稱、按稅法規定確認債務重組所得的年度及金額等要素,並加蓋債務人公章;或提供債務人已將債務重組所得在年度納稅申報表中反映並經主管稅務機關受理蓋章的企業所得稅年度納稅申報表複印件);

11.屬於自然災害、戰爭等不可抗力而無法收回的,應有債務人受災情況説明以及放棄債權申明;

12.屬於逾期三年以上的應收款項,應有情況説明並出具專項報告;

13.屬於企業逾期一年以上,單筆數額不超過五萬或者不超過企業年度收入總額萬分之一的應收款項,應有情況説明並出具專項報告;

14.屬於對外提供與本企業生産經營活動有關的擔保而發生的擔保損失,除提供上述6至13項相對應的材料外,還需提供被擔保單位與本企業應稅收入、投資、融資、材料採購、産品銷售等生産經營活動密切相關的證明材料;

15.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《壞賬損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:存貨損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《存貨損失(專項申報)稅前扣除申報表》;

2.存貨損失已記入損益的記賬憑證複印件;

3.董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

4.屬於盤虧的存貨損失,應提供下列證據:

(1)存貨計稅基礎的確定依據;

(2)企業內部有關責任認定、責任人賠償説明和內部核批文件;

(3)存貨盤點表;

(4)存貨保管人對於盤虧的情況説明。

5.屬於報廢、毀損和變質的存貨損失,應相應提供下列證據:

(1)存貨計稅基礎的確定依據;

(2)企業內部關於存貨報廢、毀損、變質、殘值情況説明及核銷資料;

(3)涉及責任人賠償的,應當有賠償情況説明;

(4)若該項損失數額較大的[指佔企業該類資産計稅基礎10%以上,或減少當年應納稅所得、增加虧損10%以上,或損失金額100萬元以上(含100萬元)],應有專業技術鑒定報告或法定資質仲介機構出具的專項報告等。

6.屬於被盜的存貨損失,應相應提供下列證據:

(1)存貨計稅基礎的確定依據;

(2)向公安機關的報案記錄;

(3)涉及責任人和保險公司賠償的,應有賠償情況説明等。

7.屬於企業由於未能按時贖回抵押資産,使抵押資産被拍賣或變賣,其計稅基礎大於變賣價值的差額部分損失,應提供下列證據:

(1)抵押合同或協議書;

(2)拍賣或變賣證明、清單;

(3)會計核算資料等其他相關證據材料。

8.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《存貨損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:固定資産損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《固定資産損失(專項申報)稅前扣除申報表》;

2.固定資産損失已記入損益的記賬憑證複印件;

3.董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

4.屬於盤虧、丟失的固定資産損失,應提供下列證據:

(1)企業內部有關責任認定和核銷資料;

(2)固定資産盤點表;

(3)固定資産的計稅基礎相關資料;

(4)固定資産盤虧、丟失情況説明;

(5)損失金額較大的 [指佔企業該類資産計稅基礎10%以上,或減少當年應納稅所得、增加虧損10%以上,或單項損失金額100萬元以上(含100萬元)],應有專業技術鑒定報告或法定資質仲介機構出具的專項報告等。

5.屬於報廢、毀損的固定資産損失,應相應提供下列證據:

(1)固定資産的計稅基礎相關資料;

(2)企業內部有關責任認定和核銷資料;

(3)企業內部有關部門出具的鑒定材料;

(4)涉及責任賠償的,應當有賠償情況的説明;

(5)若該損失金額較大的[指佔企業該類資産計稅基礎10%以上,或減少當年應納稅所得、增加虧損10%以上,或單項損失金額100萬元以上(含100萬元)]或自然災害等不可抗力原因造成固定資産毀損、報廢的,應有專業技術鑒定報告或法定資質仲介機構出具的專項報告等。

6.屬於被盜的固定資産損失,應相應提供下列證據:

(1)固定資産的計稅基礎相關資料;

(2)公安機關的報案記錄,公安機關立案、破案和結案的證明材料;

(3)涉及責任賠償的,應有賠償責任的認定及賠償情況的説明。

7.屬於企業由於未能按時贖回抵押資産,使抵押資産被拍賣或變賣,其計稅基礎大於變賣價值的差額部分損失,應提供下列證據:

(1)抵押合同或協議書;

(2)拍賣或變賣證明、清單;

(3)會計核算資料等其他相關證據材料。

8.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《固定資産損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:在建工程損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《在建工程損失(專項申報)稅前扣除申報表》;

2.在建工程損失已計入損益的記賬憑證複印件;

3.董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

4.工程項目投資賬面價值確定依據;

5.工程項目停建原因説明及相關材料;

6.因品質原因停建、報廢的工程項目和因自然災害和意外事故停建、報廢的工程項目,應出具專業技術鑒定報告和責任認定、賠償情況的説明等。

7.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《在建工損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:生産性生物資産損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部、國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅[2009]57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《生産性生物資産損失(專項申報)稅前扣除申報表》;

2.生産性生物資産損失已記入損益的記賬憑證複印件;

3.董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

4.屬於盤虧的生産性生物資産損失,應相應提供下列證據:

(1)生産性生物資産盤點表;

(2)生産性生物資産盤虧情況説明;

(3)生産性生物資産損失金額較大的[指佔企業該類資産計稅基礎10%以上,或減少當年應納稅所得、增加虧損10%以上,或損失金額100萬元以上(含100萬元)],企業應有專業技術鑒定報告和責任認定、賠償情況的説明等。

5.屬於森林病蟲害、疫情、死亡的生産性生物資産損失,應相應提供下列證據:

(1)損失情況説明;

(2)責任認定及其賠償情況的説明;

(3)損失金額較大的[指佔企業該類資産計稅基礎10%以上,或減少當年應納稅所得、增加虧損10%以上,或損失金額100萬元以上(含100萬元)],應有專業技術鑒定報告。

6.屬於被盜伐、被盜、丟失的生産性生物資産損失,應相應提供下列證據:

(1)生産性生物資産被盜後,向公安機關的報案記錄或公安機關立案、破案和結案的證明材料;

(2)責任認定及其賠償情況的説明;

7.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《生産性生物資産損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:無形資産損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《無形資産損失(專項申報)稅前扣除申報表》;

2.無形資産損失已記入損益的記賬憑證複印件;

3.董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

4.企業有關無形資産損失情況説明;

5. 屬於被其他新技術所代替的,應提供技術鑒定報告和企業法定代表人、主要負責人和財務負責人簽章證實無形資産已無使用價值或轉讓價值的書面申明;

6.屬於超過法律保護期限的,應提供無形資産的法律保護期限文件;

7.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《無形資産損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:債權性投資損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《債權性投資損失(貸款損失除外)(專項申報)稅前扣除申報表》或《貸款損失(專項申報)稅前扣除申報表》;

2.債權性投資合同(或貸款合同)以及債權性投資(或發放貸款、還款)的相關憑證複印件;

3.債權性投資(或貸款)損失已計入損益的記賬憑證複印件;

4.董事會等權力機構決議、上級公司(或企業總機構)批復、國有資産監管機構批復或國有資産監管機構授權的部門的批復;

5.屬於債務人或擔保人依法被宣告破産、關閉、被解散或撤銷、被吊銷營業執照、失蹤或者死亡等,應出具資産清償證明或者遺産清償證明。無法出具資産清償證明或者遺産清償證明,且上述事項超過三年以上的,或債權投資(包括信用卡透支和助學貸款)餘額在三百萬元以下的,應出具對應的債務人和擔保人破産、關閉、解散證明、撤銷文件、工商行政管理部門登出證明或查詢證明以及追索記錄等(包括司法追索、電話追索、信件追索和到府追索等原始記錄);

6.屬於債務人遭受重大自然災害或意外事故,企業對其資産進行清償和對擔保人進行追償後,未能收回的債權,應出具債務人遭受重大自然災害或意外事故證明、保險賠償證明、資産清償證明等;

7.屬於債務人因承擔法律責任,其資産不足歸還所借債務,又無其他債務承擔者的,應出具法院裁定證明和資産清償證明;

8.屬於債務人和擔保人不能償還到期債務,企業提出訴訟或仲裁的,經人民法院對債務人和擔保人強制執行,債務人和擔保每人平均無資産可執行,人民法院裁定終結或終止(中止)執行的,應出具人民法院裁定文書;

9.屬於債務人和擔保人不能償還到期債務,企業提出訴訟後被駁回起訴的、人民法院不予受理或不予支援的,或經仲裁機構裁決免除(或部分免除)債務人責任,經追償後無法收回的債權,應提交法院駁回起訴的證明,或法院不予受理或不予支援證明,或仲裁機構裁決免除債務人責任的文書;

10.屬於經國務院專案批准核銷的債權,應提供國務院批准文件或經國務院同意後由國務院有關部門批准的文件;

11.屬於按獨立交易原則向關聯企業轉讓資産而發生的損失,或向關聯企業提供借款、擔保而形成的債權損失的,應作專項説明,同時出具法定資質仲介機構出具的專項報告及其相關的證明材料(債權性投資交易雙方沒有關聯關係的,債權人提供沒有關聯關係的承諾書);

12.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《債權性投資損失(貸款損失除外)(專項申報)稅前扣除申報表》或《貸款損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:股權(權益)性投資損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《股權(權益)性投資損失(專項申報)稅前扣除申報表》;

2.對外投資的協議書(合同)、被投資單位公司章程、驗資報告複印件;

3.股權(權益)性初始投資、追加投資的相應投資憑證和股權(權益)性投資明細賬戶複印件;

4.股權(權益)性投資損失已記入損益的記賬憑證複印件;

5.企業法定代表人、主要負責人和財務負責人簽章證實有關投資(權益)性損失的書面聲明;

6. 董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復);

7屬於被投資企業依法宣告破産、關閉、解散或撤銷、吊銷營業執照、停止生産經營活動、失蹤等,應提供下列證據:

(1)以下證據之一:

a.被投資企業破産公告、破産清償文件;

b.工商行政管理部門登出、吊銷被投資單位營業執照文件;

c.政府有關部門對被投資單位的行政處理決定文件;

d.被投資企業終止經營、停止交易的法律或其他證明文件;

(2)資産清償證明(若上述事項超過三年以上且未能完成清算的,應出具被投資企業破産、關閉、解散或撤銷、吊銷等的證明以及不能清算的原因説明)。

8.稅務機關需要的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《股權(權益)性投資損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:其他資産損失專項申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅〔2009〕57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《其他資産損失(專項申報)稅前扣除申報表》;

2. 其他資産損失已記入損益的記賬憑證複印件;

3.董事會等權力機構決議或上級公司批復或由董事會、上級公司授權的部門的批復(國有企業還需提供國有資産監管機構或由其授權的部門的批復)

4.屬於企業將不同類別的資産捆綁(打包),以拍賣、詢價、競爭性談判、招標等市場方式出售的,應提供下列證據:

(1)資産處置方案(已向相關政府監管部門備案);

(2)各類資産作價依據;

(3)出售過程的情況説明;

(4)出售合同或協議;

(5)成交及入賬證明;

(6)資産計稅基礎確定依據。

5.屬於企業正常經營業務因內部控制制度不健全而出現操作不當、不規範或因業務創新但政策不明確、不配套等原因形成資産損失的,應提供下列證據:

(1)損失原因證明材料或業務監管部門定性證明;

(2)損失專項説明。

6.屬於企業因刑事案件原因形成的損失,應由企業承擔的金額,或經公安機關立案偵查兩年以上仍未追回的金額,應提供公安機關、人民檢察院的立案偵查情況或人民法院的判決書等損失原因證明材料。

7.稅務機關所需的其他材料。

(企業應在提供的複印件材料上註明“複印件與原件一致”字樣,並加蓋公章。)

受理流程:受理窗口

受理部門應認真核對企業申報的資料是否齊全,若企業申報資料不齊全的,應當要求其補報資料。企業拒絕補報的,稅務機關有權不予受理。

受理期限:受理部門一般應在七個工作日內辦理完受理手續。

回復方式:在企業上報的《其他資産損失(專項申報)稅前扣除申報表》上加蓋主管稅務機關受理專用章。

申報事項名稱:資産損失清單申報

申報依據:《中華人民共和國企業所得稅法》及其實施條例,《財政部、國家稅務總局關於企業資産損失稅前扣除政策的通知》(財稅[2009]57號)、《國家稅務總局關於發佈〈企業資産損失所得稅稅前扣除管理辦法〉的公告》(國家稅務總局公告2011年第25號)。

企業申報時限:在企業所得稅年度匯算清繳期間,企業應先於企業所得稅年度納稅申報表申報之前將資産損失申報材料向主管稅務機關報送。

企業提交的材料:

1.《企業資産損失(清單申報)稅前扣除申報表》;

2.屬於境內跨地區經營匯總納稅的總機構,須向其主管稅務機關報送《境內跨地區經營匯總納稅企業資産損失申報匯總表》,並附報蓋有分支機構所在地主管稅務機關受理專用章的資産損失申報表或其他相關證明複印件。

3.稅務機關所需的其他材料;

受理流程:受理窗口

受理期限:除特殊情況外,受理部門一般應在一個工作日內辦理完受理手續。

回復方式:在企業上報的《企業資産損失(清單申報)稅前扣除申報表》、《境內跨地區經營匯總納稅企業資産損失申報匯總表》上加蓋主管稅務機關受理專用章。

附注:企業資産損失稅前扣除申報表上的“受理單編號”由主管稅務機關自行編制。編號統一為18位。第1至6位為各區區號,例:“310101”為黃浦區;第7至8位為稅務所代碼,例:“05”代表第五稅務所;第9至10位為扣除年度,例:“11”代表扣除年度為2011年度 ;第11至12位為資産損失項目類型,按本操作規程目錄所對應的項目序號編制,例:“03”為壞賬損失專項申報,“05”為固定資産損失專項申報,“12”為資産損失清單申報;第13至18位為流水號,在受理成功後確認,例:“000001”代表某主管稅務機關某年受理第1份資産損失稅前扣除申報表流水號。

搜索

搜索

搜索

搜索 導航

導航