新办开业

第一步:线上电子税务局发起新办纳税人套餐订单

【办理地点】

可通过办税服务厅、电子税务局办理

【具体方式】

1、新办纳税人套餐订单(电子税务局自行发起)

https://mp.weixin.qq.com/s/rh-WyQywip3KaAAQuMqwTw

2、(线下)外青松公路6189号政务服务中心一楼税务综合受理窗口

第二步:开业后,个体工商户需至主管税务部门核定征收方式,并进行票种核定和发票领用:

【办理流程】

1、至主管税务部门,核定征收方式,如需开具发票,则需要开具征管业务联系单。

2、到城中西路100号501办公室或外青松公路6189号政务服务中心税务窗口申请票种核定。

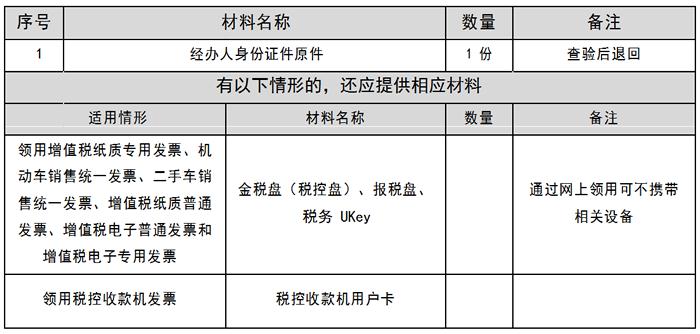

【办理材料】

3、若纳税人需要使用税控设备,可至城中西路100号办税服务大厅或外青松公路6189号政务服务中心税务窗口进行税控设备初始化发行。

【办理材料】

优惠政策

为进一步支持个体工商户发展,财政部、税务总局发布了一系列公告,其中就包括个体工商户相关税费优惠政策。

相关链接请戳:

《支持小微企业和个体工商户发展税费优惠政策指引2.0》

https://mp.weixin.qq.com/s/TktlmOx6xLEmBa6E04cG3Q

收藏!支持小微企业和个体工商户发展税费优惠政策即问即答

https://mp.weixin.qq.com/s/_pBQ7c9iG34KhYOIAU1CHg

【实用】个体工商户税收优惠政策集锦,一键收藏

https://mp.weixin.qq.com/s/-FFlPAdodPxxUZ8pNvAmQA

【实用】个体工商户税费政策的“四有”优惠请查收

https://mp.weixin.qq.com/s/i8HXbguCK_4vfRm4YO7dwg

【收藏】如何享受个体工商户最新个税政策优惠?热点问答和操作一篇全!

https://mp.weixin.qq.com/s/doKg6rplZ3MaeB3QAx72UA

日常开票

一、发票领用:按照核定的发票种类、数量,按月按需领用

【办理地点】

可通过办税服务厅(城中西路100号办税服务大厅)、电子税务局、自助办税终端办理。

【办理方式】

1、定额发票:把使用完的发票存根联带到办税服务大厅,验旧领新;或在电子税务局中申请发票配送

2、纸质发票:(非数电平台个体户)带好税控设备到办税服务大厅领用或在电子税务局中申请发票配送;(已切换数电平台个体户)直接到办税服务大厅领用或在电子税务局申请发票配送。

3、电子发票:带好税控设备直接到办税服务大厅领用或在电子税务局申请发票。

【办理材料】

二、发票开具:

【办理方式】

1、纸质发票,电子发票:

开票软件中开具

2、数电票:

电子税务局开具

数电票如何开具、红冲、申报以及常用数电票样式,请戳:

https://mp.weixin.qq.com/s/nmzEY05DtzcLmjDoEK8JzA

一、申报期:

1、增值税:

小规模纳税人增值税申报期为每年的1月、4月、7月、10月的前15日内(遇到法定节假日顺延)(按季度申报)

一般纳税人增值税申报期为次月1日起15日内(遇到法定节假日顺延)(按月度申报)

2、经营所得个人所得税:

纳税人以1个月或者1个季度为1个纳税期的,自期满之日起15日内申报纳税(遇到法定节假日顺延)

3、个人所得税(工资薪金):

申报期为每个月的前15日内(遇到法定节假日顺延)(按月申报)

二、申报:

纳税人应先确认自己是定期定额还是查账征收的个体工商户。

1、定期定额个体工商户:

个体工商户税收定期定额征收,是指税务机关依照法律、行政法规及本办法的规定,对个体工商户在一定经营地点、一定经营时期、一定经营范围内的应纳税经营额(包括经营数量)或所得额(以下简称定额)进行核定,并以此为计税依据,确定其应纳税额的一种征收方式。

第一种方式:定期定额户简易申报

【申请条件】

实行简易申报的定期定额户,在税务机关规定的期限内按照法律、行政法规规定,通过财税库银电子缴税系统批量扣税或委托银行扣缴核定税款的,当期(指纳税期)可不办理申报手续,实行以缴代报。

【纳税人注意事项】

凡委托银行或其他金融机构办理税款划缴的定期定额户,应当向税务机关书面报告开户银行及账号。其账户内存款应当足以按期缴纳当期税款。其存款余额低于当期应纳税款,致使当期税款不能按期入库的,税务机关按逾期缴纳税款处理;对实行简易申报的,按逾期办理纳税申报和逾期缴纳税款处理。

第二种方式:定期定额户自行申报

实行定期定额征税的个体工商户依照税收法律法规及相关规定确定的申报期限、申报内容,填报《定期定额纳税申报表》及其他相关资料,向主管税务机关进行纳税申报。

【办理材料】

注:定期定额个体工商户的定额与发票开具金额数据比对后,超过定额的经营额、所得额所应缴纳的税款;在税务机关核定定额的经营地点以外从事经营活动所应缴纳的税款,应当向税务机关办理相关纳税事宜。

2、查账征收个体工商户:

【办理方式】

可以在办税服务厅(城中西路100号办税服务大厅)申报或在线上自行申报。

a、办税服务厅线下申报

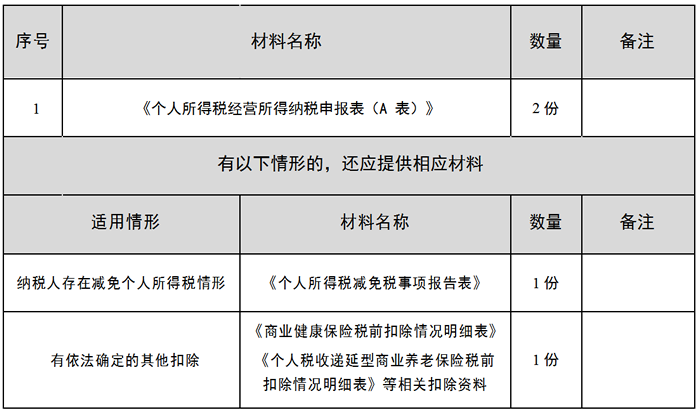

【办理材料】

增值税申报:(增值税小规模纳税人)

或(增值税一般纳税人)

经营所得个人所得税月(季)度申报:

经营所得个人所得税年度申报:

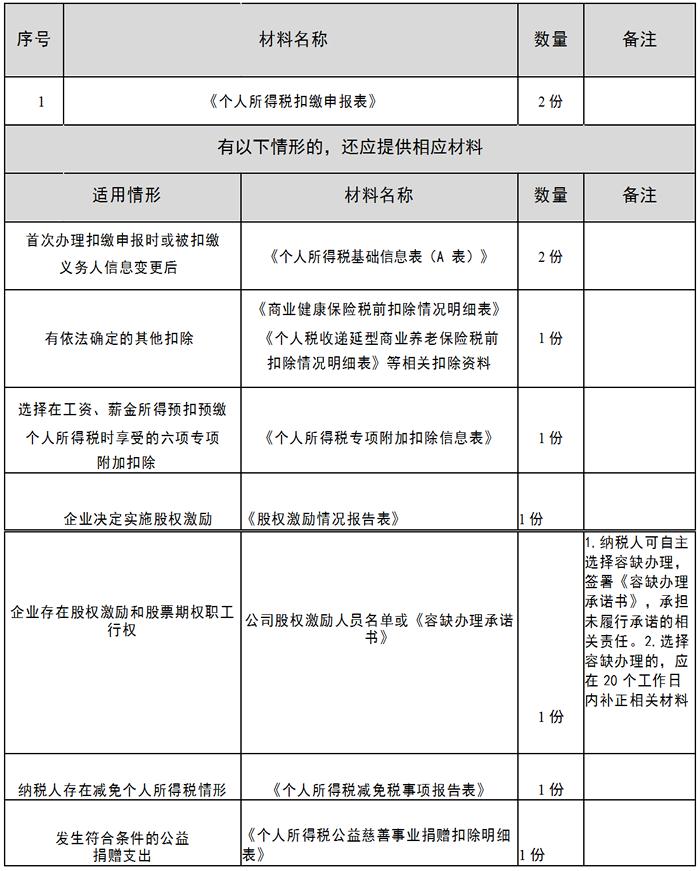

居民个人取得综合所得个人所得税预扣预缴申报:

b、 线上申报:在相应申报期间登录电子税务局完成增值税申报,在自然人扣缴端完成个人所得税的申报。(电子税务局网上申报权限需在主管税务机关开通,自然人扣缴端需要在大厅申请个税申报密码)

三、申报表填写

1、增值税填报:

季度销售额超过30万的小规模纳税人填报:

https://mp.weixin.qq.com/s/DP60tSZbCjIT-Ww2UhdgdA

月销售额未超过10万元的小规模纳税人填报:

https://mp.weixin.qq.com/s/KvULafnEo10I7qy1gXoTww

未开票收入如何填报增值税:

https://mp.weixin.qq.com/s/iVjseq5dYeXTEcPusCc3RQ

2、经营所得个人所得税申报

根据《国家税务总局关于进一步落实支持个体工商户发展个人所得税优惠政策有关事项的公告》,自2023年1月1日至2027年12月31日,对个体工商户应纳税所得额不超过200万元的部分,减半征收个人所得税。

申报流程请戳:

https://mp.weixin.qq.com/s/doKg6rplZ3MaeB3QAx72UA

社保申报期为每月15日前(按月申报),逾期缴费会产生滞纳金。

【办理方式】

社保业务可以线上或线下两种方式进行办理。

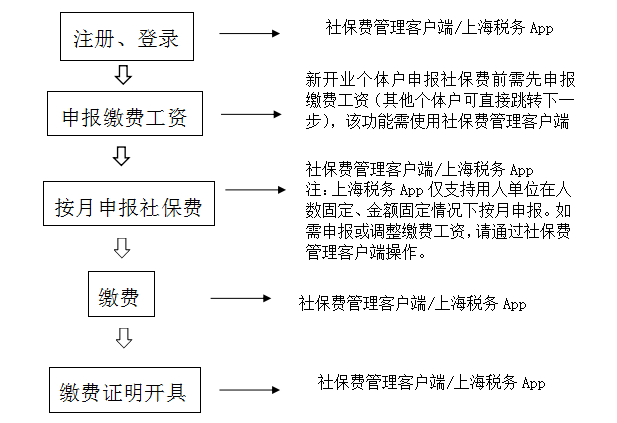

【办理步骤】

线下:

城中西路100号办税服务大厅办理各类社保相关业务。

办税服务大厅对外咨询热线:021-59719427

线上:

【线上具体操作流程】

1、注册、登录(两种方式)

方式一:安装社保费管理客户端,添加企业信息

https://mp.weixin.qq.com/s/6VQ3HQa8YLTDzNbyNQC1eA

方式二:上海税务App

缴费人(用人单位)打开手机应用商城,搜索“上海税务”APP并下载注册。

登录“上海税务”App点击【我的】,进入登录界面。输入统一社会信用代码(纳税人识别号),登录人员身份证号/手机号/用户名,个人密码后点击登录即可进入上海税务app。

2、申报缴费工资

(新开业个体户申报社保费前需先申报缴费工资,该功能需使用社保费管理客户端)

【操作步骤】

社保费管理客户端操作:

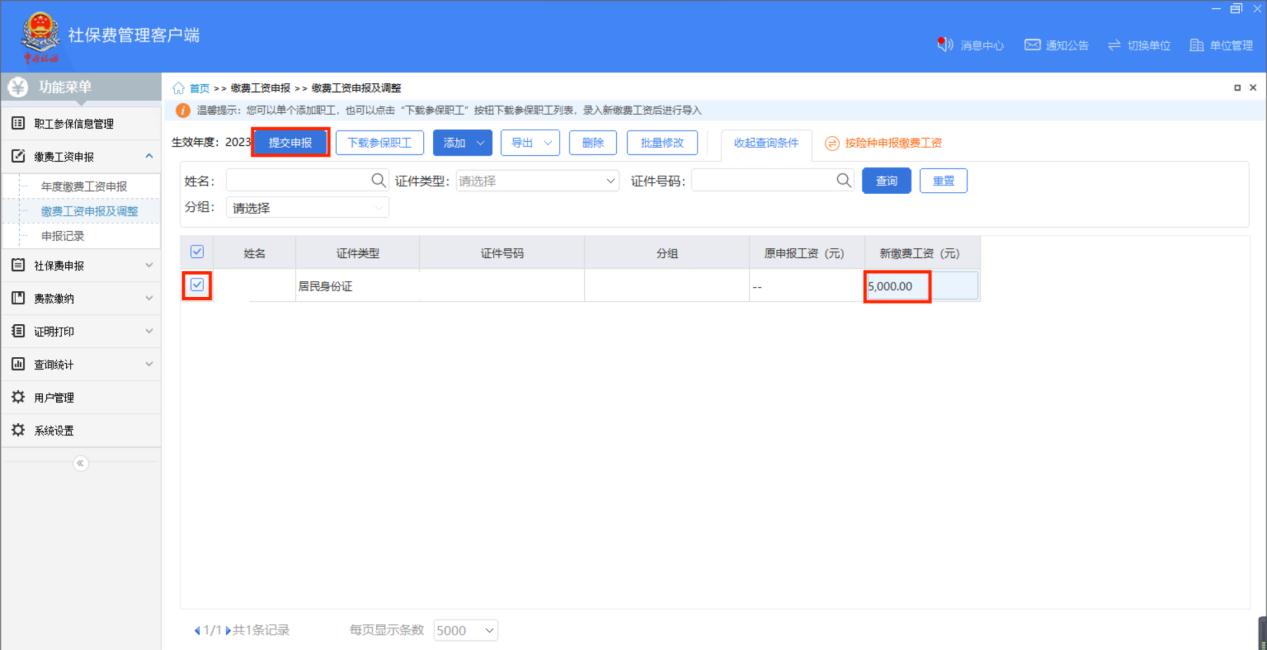

第一步:登录社保费管理客户端,进入【缴费工资申报】-【缴费工资申报及调整】,系统默认生效年度为2023年,点击【确定】。

第二步:系统跳出提示:“存在缴费工资为空的职工,是否立即进行缴费工资申报”,点击【确定】。

第三步:填写【新缴费工资】,勾选职工信息。

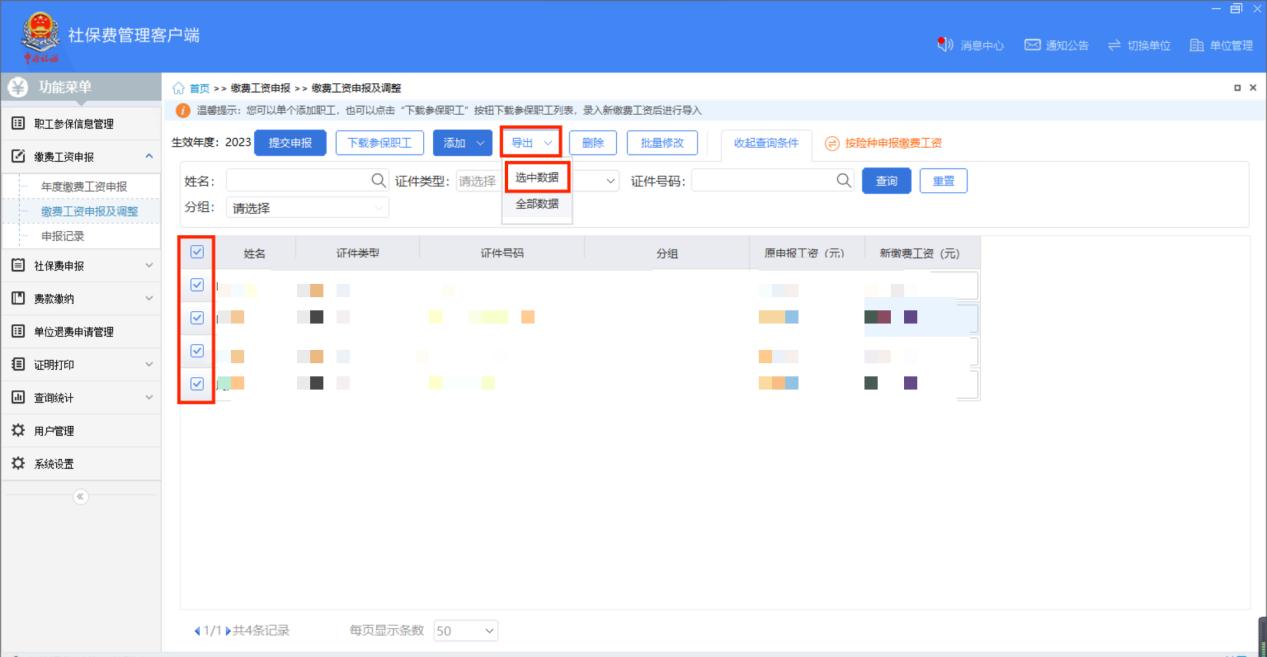

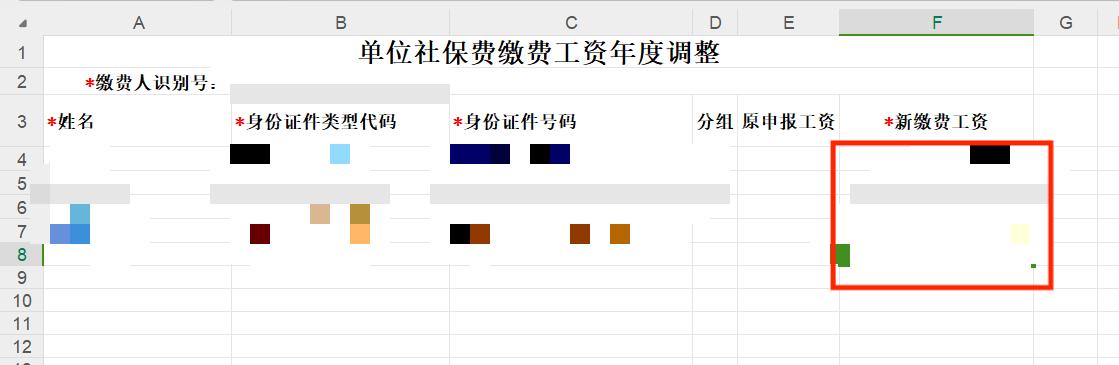

或:勾选人员,通过【导出】功能,将新职工名单导出。在表格中填写【新缴费工资】后,通过【添加】-【外部文件导入】功能,将缴费工资信息批量导入。

第四步:点击【提交申报】—【确定】,确认提交。

3、按月申报社保费

【业务概述】

单位社保费申报,是指用人单位按期自行向税务机关申报应缴纳的社会保险费。

【业务前提】

已完成参保缴费信息关联并已申报缴费工资。

【操作步骤】

方式一:在社保费管理客户端中申报社保费:

https://mp.weixin.qq.com/s/aHgTyn1eNTXsjS3VCp7HXg

方式二:在“上海税务App”中操作(仅支持用人单位在人数固定、金额固定情况下按月申报。如需申报或调整缴费工资,请通过社保费管理客户端操作。)

第一步:登录上海税务app后,在底边栏“办税”模块中选择“申报缴费”,在右侧弹出页面中选择“单位社保费申报”。

第二步:在【单位社保费申报】界面中选择费款所属期起止和单位编号,系统自动带出待申报信息。

第三步:点击【费款所属期20xx年-x月】右侧箭头,进入查看明细界面,查看各个险种缴费基数、金额、人数、费款所属期等信息,核对无误后点击返回,点击申报。

第四步:申报成功后app会自动跳转至【申报缴费查询】界面。

4、缴费

【业务概述】

申报缴费查询,是指用人单位完成单位社保费申报后进行费款缴纳。

【业务前提】

用人单位已完成单位社保费申报。

【操作步骤】

方式一:社保费管理客户端操作

https://mp.weixin.qq.com/s/aHgTyn1eNTXsjS3VCp7HXg

方式二:上海税务App操作

第一步:登录上海税务app后,在底边栏“服务”模块中选择“我要查询”,在右侧弹出页面中选择“申报缴费查询”。

第二步:在【申报缴费查询】界面中选择申报日期起止、申报状态、是否承建单位后,app会带出相应的条目。点击查看明细可以查询社保费申报明细信息,如果申报有误,需要作废的,可以点击“作废申报”。

第三步:在查询结果中找到待缴款的申报记录,点击操作列中的“缴款”。

第四步:缴费人在缴费界面再次确认待缴金额无误后,选择缴款方式,企业可选择“三方协议扣款”、“云闪付”两种缴费方式。确认付款方式后,点击确认缴款。

5、缴费证明开具

【业务概述】

单位社保费缴费记录开具,是指税务机关为证明缴费人已经缴纳社保费或者已经退还纳税人税款而开具的纸质票证

【业务前提】

缴费人已完成社会保险费的缴纳。

【操作步骤】

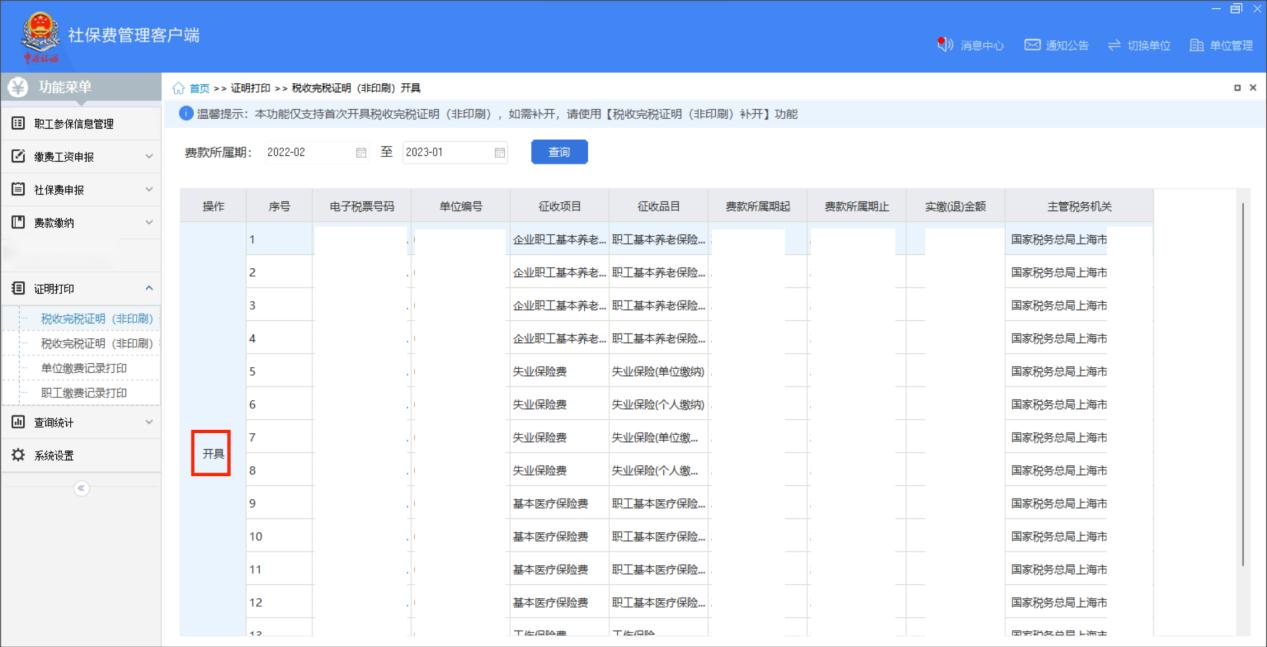

方式一:社保管理客户端操作

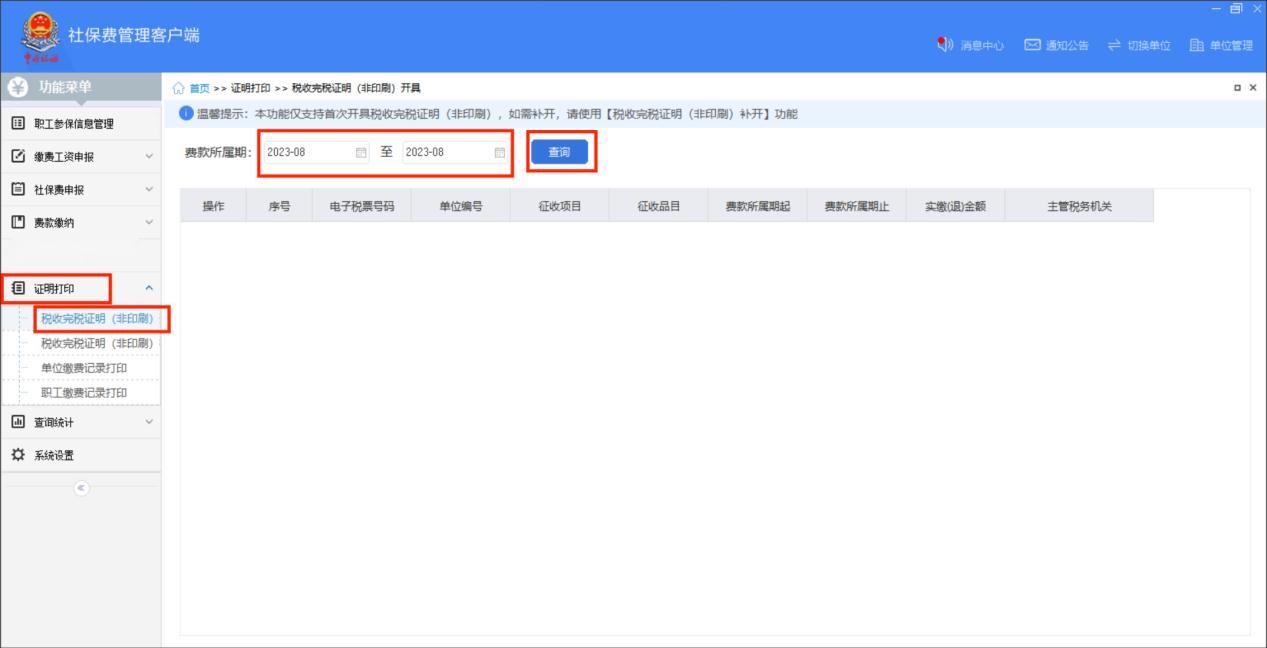

进入【功能菜单】—【证明打印】—【税收完税证明(非印刷)开具】,选择需打印证明的费款所属期起止,点击“查询”,系统显示已缴费明细,点击“开具”,选择票样打印方式:“分开样式”或者“合并样式”,点击确定,跳转至PDF格式的打印界面。

如需补打,进入【功能菜单】—【证明打印】—【税收完税证明(非印刷)补打】,选择需补打证明的开具时间起止,点击“查询”,系统显示已开具证明,点击“补开”,选择文件保存位置,补开成功,点击“确定”,跳转至PDF格式的打印界面。

方式二:上海税务App操作

第一步:登录上海税务app后,在底边栏“办税”模块中选择“证明开具”,在左侧弹出页面中选择“单位缴费记录开具”。

第二步:在【单位缴费记录开具】界面,选择费款所属期,点击“确认”,即可查询出对应的缴费明细。勾选需要开具的行次,点击“开具”。

第三步:支持明细开具和汇总开具两种打印方式,选择开具方式,点击“确定”。选择“明细开具”,系统按照查询结果进行证明开具;选择“汇总开具”,若费款所属期是连续的,单位编号、险种等信息相同的数据会合并为一条记录。

第四步:确认无误后打印。

【办理地点】

办税服务厅(外青松公路6189号政务服务中心一楼)税务综合受理窗口

【办理流程】

窗口受理后至税务注销套餐窗口进行上一经营者的清税清票,取得变更经营者的清税证明后到该个体工商户登记所在地的市场监督管理部门进行工商变更。

相关问答请戳:

https://mp.weixin.qq.com/s/UgWUZqeKdJfgAJkEiaTFhA

一、简易注销

符合市场监管部门简易注销条件,未办理过涉税事宜,或者办理过涉税事宜但没领用过发票(含代开发票)、没有欠税(滞纳金)及罚款且没有其他未办结事项,可免予到税务机关办理清税证明,可直接向市场监管部门申请简易注销。

二、未进行过税务登记的个体工商户

未办理过涉税事宜的纳税人,主动到税务机关办理清税的,税务机关可根据纳税人提供的营业执照即时出具清税文书。

【办理地点】

办税服务厅(外青松公路6189号政务服务中心)

三、进行过税务登记的个体工商户

1、线下注销:

【办理地点】

办税服务厅(外青松公路6189号政务服务中心税务窗口)

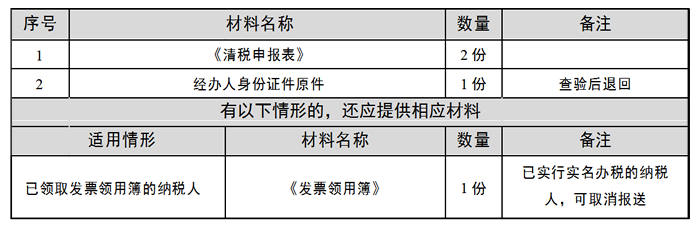

【办理材料】

2、征收方式为查账征收的个体户,如果已经开通网上申报认定,可以在电子税务局中注销。

【办理方式】

进入电子税务局-【套餐业务】-【清税注销套餐】

具体操作流程可戳:

https://mp.weixin.qq.com/s/zuStpCeqdaN91Z_gk9b_zQ

非正常纳税户是指已办理税务登记的纳税人,未按照法律规定的期限申报纳税,经税务机关实地检查,查无下落,并且无法强制其履行纳税义务的纳税人。

【办理地点】

办税服务厅(外青松公路6189号政务服务中心税务窗口)

搜索

搜索

搜索

搜索 导航

导航