填报说明

一、适用范围

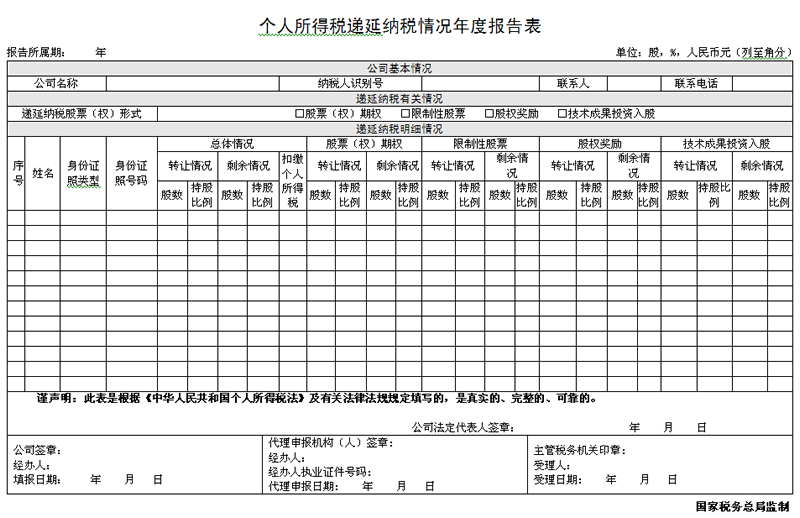

本表适用于实施符合条件股权激励的非上市公司和取得个人技术成果的境内公司,在递延纳税期间向主管税务机关报告个人相关股权持有和转让情况。

二、报送期限

实施股权激励的非上市公司和取得个人技术成果的境内公司,应于每个纳税年度终了30日内报送本表。

三、表内各栏

(一)公司基本情况

1.公司名称:填写实施股权激励的非上市公司,或者取得个人技术成果的境内公司的法定名称全称。

2.纳税人识别号:填写纳税人识别号或统一社会信用代码。

3.联系人、联系电话:填写负责办理股权激励或技术成果投资入股相关涉税事项人员的相关情况。

(二)递延纳税有关情况

递延纳税股票(权)形式:根据递延纳税的股票(权)形式勾选。

(三)递延纳税明细情况

1.姓名:填写纳税人姓名。中国境内无住所个人,其姓名应当用中、外文同时填写。

2.身份证照类型:填写能识别纳税人唯一身份的身份证、军官证、士兵证、护照、港澳居民来往内地通行证、台湾居民来往大陆通行证等有效证照名称。

3.身份证照号码:填写能识别纳税人唯一身份的号码。

4.总体情况、股票(权)期权、限制性股票、股权奖励、技术成果投资入股栏:填写个人转让和剩余享受递延纳税优惠的股票(权)相关情况。

①股数、持股比例:填写个人实际转让或剩余的享受递延纳税优惠的股票(权)数以及对应的持股比例。若非上市公司因公司注册类型限制,难以用股票(权)数体现个人相关权益的,可只填列持股比例,持股比例按照保留小数点后两位填写。

②扣缴个人所得税:填写个人转让递延纳税的股权,扣缴义务人实际扣缴的个人所得税。

四、本表一式二份。主管税务机关受理后,由扣缴义务人和主管税务机关分别留存。

搜索

搜索

搜索

搜索 导航

导航