填表说明

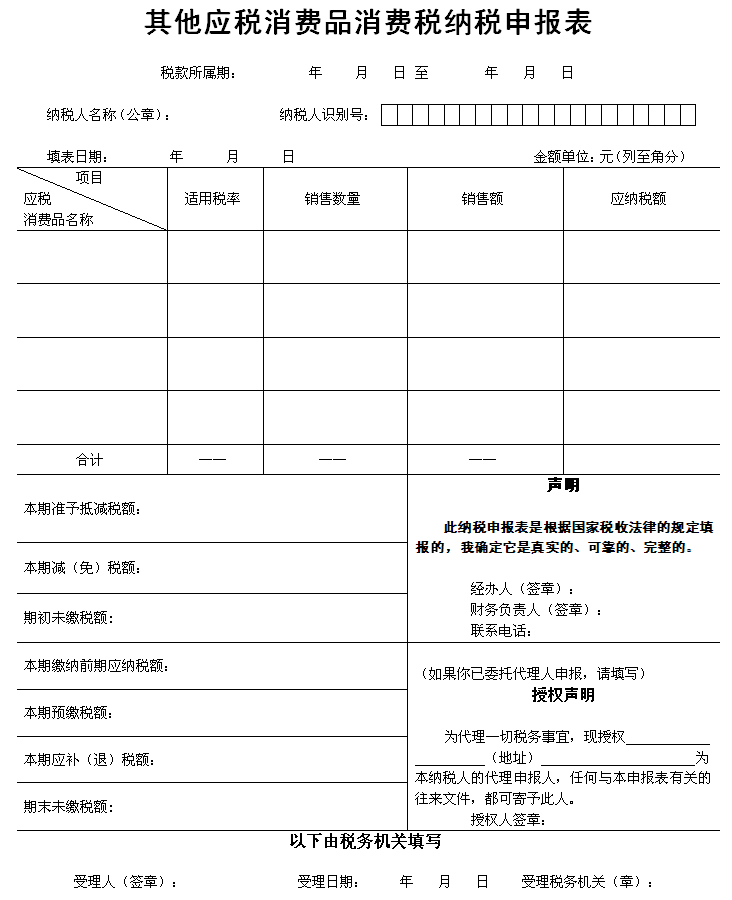

一、本表限高档化妆品、贵重首饰及珠宝玉石、鞭炮焰火、摩托车(排量>250毫升)、摩托车(排量=250毫升)、高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板、超豪华小汽车等消费税纳税人使用。

二、本表“税款所属期”是指纳税人申报的消费税应纳税额的所属时间,应填写具体的起止年、月、日。

三、本表“纳税人识别号”栏,填写纳税人的税务登记证号码。

四、本表“纳税人名称”栏,填写纳税人单位名称全称。

五、本表“应税消费品名称”和“适用税率”按照以下内容填写:

高档化妆品:15%;贵重首饰及珠宝玉石:10%;金银首饰(铂金首饰、钻石及钻石饰品):5%;鞭炮焰火:15%;摩托车(排量>250毫升):10%;摩托车(排量=250毫升):3%;高尔夫球及球具:10%;高档手表:20%;游艇:10%;木制一次性筷子:5%;实木地板:5%;超豪华小汽车:10%。

六、本表“销售数量”为《中华人民共和国消费税暂行条例》《中华人民共和国消费税暂行条例实施细则》及其他法规、规章规定的当期应申报缴纳消费税的应税消费品销售(不含出口免税)数量。计量单位是:摩托车为辆;超豪华小汽车为辆;高档手表为只;游艇为艘;实木地板为平方米;木制一次性筷子为万双;高档化妆品、贵重首饰及珠宝玉石(含金银首饰、铂金首饰、钻石及钻石饰品)、鞭炮焰火、高尔夫球及球具按照纳税人实际使用的计量单位填写并在本栏中注明。

七、本表“销售额”为《中华人民共和国消费税暂行条例》《中华人民共和国消费税暂行条例实施细则》及其他法规、规章规定的当期应申报缴纳消费税的应税消费品销售(不含出口免税)收入。

八、根据《中华人民共和国消费税暂行条例》的规定,本表“应纳税额”计算公式如下:

应纳税额=销售额×适用税率

九、本表“本期准予扣除税额”填写按税收法规规定本期外购或委托加工收回应税消费品后连续生产应税消费品准予扣除的消费税应纳税额。其准予扣除的消费税应纳税额情况,需填报本表附1《本期准予扣除税额计算表》予以反映。

“本期准予扣除税额”栏数值与本表附1《本期准予扣除税额计算表》“本期准予扣除税款合计”栏数值一致。

十、本表“本期减(免)税额”不含出口退(免)税额。

十一、本表“期初未缴税额”填写本期期初累计应缴未缴的消费税额,多缴为负数。其数值等于上期申报表“期末未缴税额”。

十二、本表“本期缴纳前期应纳税额”填写本期实际缴纳入库的前期应缴未缴消费税额。

十三、本表“本期预缴税额”填写纳税申报前纳税人已预先缴纳入库的本期消费税额。

十四、本表“本期应补(退)税额” 填写纳税人本期应纳税额中应补缴或应退回的数额,计算公式如下,多缴为负数:

本期应补(退)税额=应纳税额(合计栏金额)-本期准予扣除税额-本期减(免)税额-本期预缴税额

十五、本表“期末未缴税额”填写纳税人本期期末应缴未缴的消费税额,计算公式如下,多缴为负数:

期末未缴税额=期初未缴税额+本期应补(退)税额-本期缴纳前期应纳税额

十六、本表为A4竖式,所有数字小数点后保留两位。一式二份,一份纳税人留存,一份税务机关留存。

填表说明

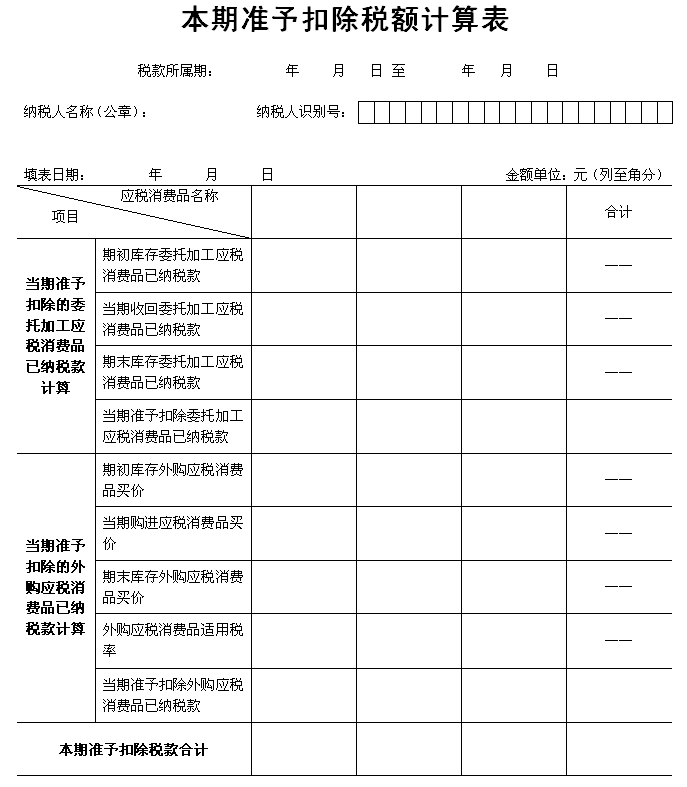

一、本表作为《其他应税消费品消费税纳税申报表》的附列资料,由外购或委托加工收回应税消费品后连续生产应税消费品的纳税人填报。未发生外购或委托加工收回应税消费品后连续生产应税消费品的纳税人不填报本表。

二、本表“税款所属期”“纳税人名称”“纳税人识别号”的填写同主表。

三、本表“应税消费品名称”填写高档化妆品、珠宝玉石、鞭炮焰火、摩托车(排量>250毫升)、摩托车(排量=250毫升)、高尔夫球及球具、木制一次性筷子、实木地板。

四、根据《国家税务总局关于用外购和委托加工收回的应税消费品连续生产应税消费品征收消费税问题的通知》(国税发〔1995〕94号)的规定,本表“当期准予扣除的委托加工应税消费品已纳税款”计算公式如下:

当期准予扣除的委托加工应税消费品已纳税款=期初库存委托加工应税消费品已纳税款+当期收回委托加工应税消费品已纳税款-期末库存委托加工应税消费品已纳税款

五、根据《国家税务总局关于用外购和委托加工收回的应税消费品连续生产应税消费品征收消费税问题的通知》(国税发〔1995〕94号)的规定,本表“当期准予扣除的外购应税消费品已纳税款”计算公式如下:

当期准予扣除的外购应税消费品已纳税款=(期初库存外购应税消费品买价+当期购进应税消费品买价-期末库存外购应税消费品买价)×外购应税消费品适用税率

六、本表“本期准予扣除税款合计”为本期外购及委托加工收回应税消费品后连续生产应税消费品准予扣除应税消费品已纳税款的合计数,应与《其他应税消费品消费税纳税申报表》“本期准予扣除税额”栏数值一致。

七、本表为A4竖式,所有数字小数点后保留两位。一式二份,一份纳税人留存,一份税务机关留存。

填表说明

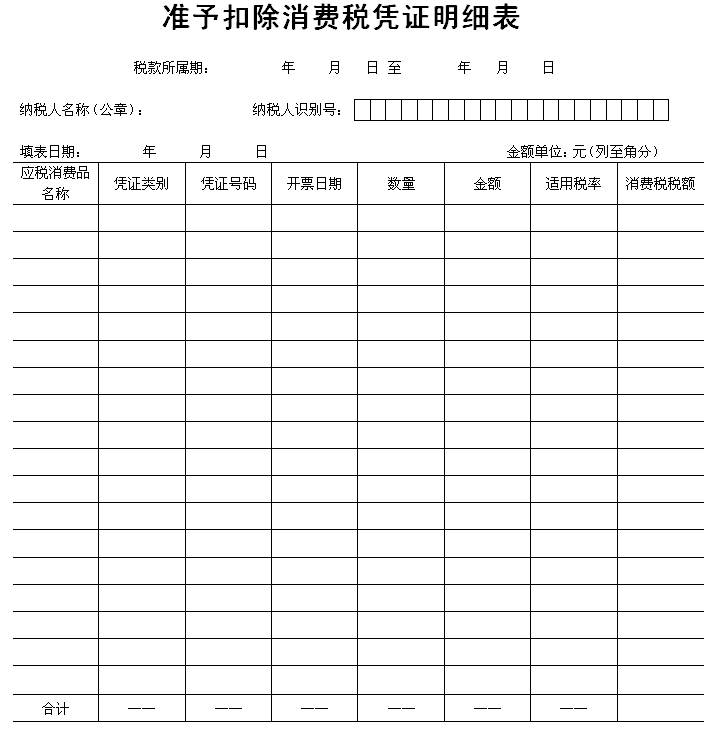

一、本表作为《其他应税消费品消费税纳税申报表》的附列资料,由外购或委托加工收回应税消费品后连续生产应税消费品的纳税人填报。未发生外购或委托加工收回应税消费品后连续生产应税消费品的纳税人不填报本表。

二、本表“税款所属期”“纳税人名称”“纳税人识别号”的填写同主表。

三、本表“应税消费品名称”填写高档化妆品、珠宝玉石、鞭炮焰火、摩托车(排量>250毫升)、摩托车(排量=250毫升)、高尔夫球及球具、木制一次性筷子、实木地板。

四、本表“凭证类别”填写准予扣除凭证名称,如:增值税专用发票、海关进口消费税专用缴款书、代扣代收税款凭证。

五、本表“凭证号码”填写准予扣除凭证的号码。

六、本表“开票日期”填写准予扣除凭证的开票日期。

七、本表“数量”填写准予扣除凭证载明的应税消费品数量,并在本栏中注明计量单位。

八、本表“金额”填写准予扣除凭证载明的应税消费品金额。

九、本表“适用税率”填写应税消费品的适用税率。

十、本表“消费税税额”填写凭该准予扣除凭证申报抵扣的消费税税额。

十一、本表为A4竖式,所有数字小数点后保留两位。一式二份,一份纳税人留存,一份税务机关留存。

填表说明

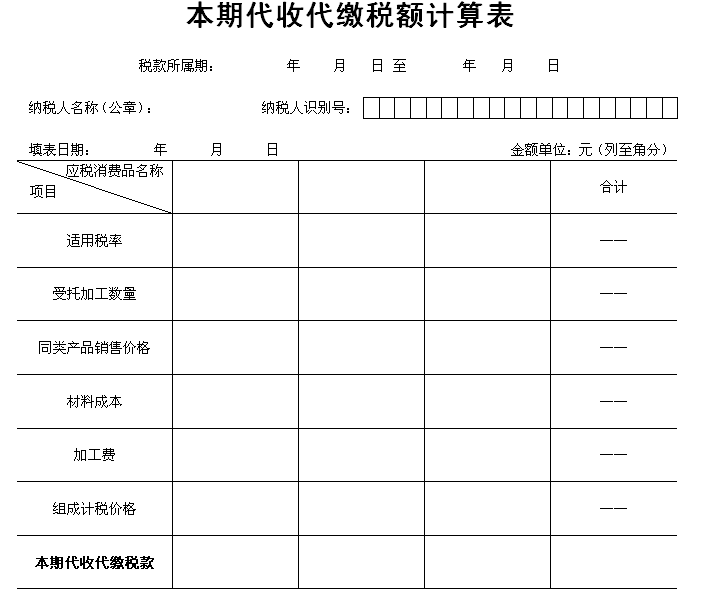

一、本表作为《其他应税消费品消费税纳税申报表》的附列资料,由应税消费品受托加工方填报。委托方和未发生受托加工业务的纳税人不填报本表。

二、本表“税款所属期”“纳税人名称”“纳税人识别号”的填写同主表。

三、本表“应税消费品名称”和“税率”按照以下内容填写:

高档化妆品:15%;贵重首饰及珠宝玉石:10%;金银首饰(铂金首饰、钻石及钻石饰品):5%;鞭炮焰火:15%;摩托车(排量>250毫升):10%;摩托车(排量=250毫升):3%;高尔夫球及球具:10%;高档手表:20%;游艇:10%;木制一次性筷子:5%;实木地板:5%。

四、本表“受托加工数量”的计量单位是:摩托车为辆;高档手表为只;游艇为艘;实木地板为平方米;木制一次性筷子为万双;高档化妆品、贵重首饰及珠宝玉石(含金银首饰、铂金首饰、钻石及钻石饰品)、鞭炮焰火、高尔夫球及球具按照受托方实际使用的计量单位填写并在本栏中注明。

五、本表“同类产品销售价格”为受托方同类产品销售价格。

六、根据《中华人民共和国消费税暂行条例》的规定,本表“组成计税价格”的计算公式如下:

组成计税价格=(材料成本+加工费)÷(1-消费税税率)

七、根据《中华人民共和国消费税暂行条例》的规定,本表“本期代收代缴税款” 的计算公式如下:

(一)当受托方有同类产品销售价格时

本期代收代缴税款=同类产品销售价格×受托加工数量×适用税率

(二)当受托方没有同类产品销售价格时

本期代收代缴税款=组成计税价格×适用税率

八、本表为A4竖式,所有数字小数点后保留两位。一式二份,一份纳税人留存,一份税务机关留存。

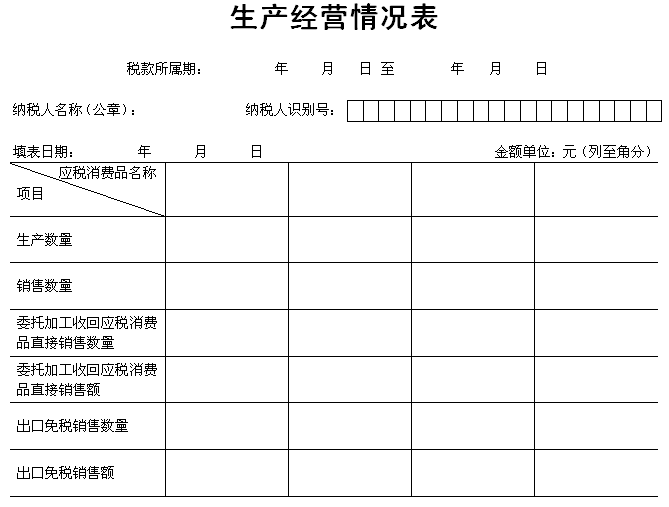

填表说明

一、本表为年报,作为《其他应税消费品消费税纳税申报表》的附列资料,由纳税人于年度终了后填写,次年1月份办理消费税纳税申报时报送。

二、本表“税款所属期”“纳税人名称”“纳税人识别号”“应税消费品名称”和“销售数量”填写要求同主表。

三、本表“生产数量”,填写本期生产的产成品数量,计量单位应与销售数量一致。

四、本表“出口免税销售数量”和“出口免税销售额”为享受出口免税政策的应税消费品销售数量和销售额。

五、本表计量单位:摩托车为辆;高档手表为只;游艇为艘;实木地板为平方米;木制一次性筷子为万双;高档化妆品、贵重首饰及珠宝玉石(含金银首饰、铂金首饰、钻石及钻石饰品)、鞭炮焰火、高尔夫球及球具按照纳税人实际使用的计量单位填写并在本栏中注明。

六、本表为A4竖式。所有数字小数点后保留两位。一式二份,一份纳税人留存,一份税务机关留存。

搜索

搜索

搜索

搜索 导航

导航