中國居民(國民)申請啟動稅務相互協商程式

【事項名稱】

中國居民(國民)申請啟動稅務相互協商程式

【申請條件】

中國居民(國民)認為締約對方所採取的措施已經或將會導致不符合中國政府與其他國家政府簽訂的避免雙重徵稅協定或內地與香港、澳門簽訂的避免雙重徵稅安排(以下統稱稅收協定)所規定的徵稅行為的(不含特別納稅調整事項),可以向稅務機關提出申請啟動相互協商程式。

境外稅務當局拒絕給予非境內註冊居民企業稅收協定待遇,或者將其認定為所在國家(地區)稅收居民的,該企業可向稅務機關申請啟動稅務相互協商程式。

【設定依據】

1.中國政府與其他國家政府簽訂的避免雙重徵稅協定,內地與香港、澳門簽訂的避免雙重徵稅安排

2.《國家稅務總局關於發佈〈稅收協定相互協商程式實施辦法〉的公告》(國家稅務總局公告 2013 年第 56 號發佈,國家稅務總局公告 2018 年第 31 號修改)第七條

【辦理材料】

1.申請人提出申請啟動稅務相互協商程式:

|

序號 |

材料名稱 |

數量 |

備註 |

|

|

|

|

|

|

1 |

《啟動稅收協定相互協商程式申請表》 |

3 份 |

需提供紙質版和電子版 |

|

|

|

|

|

2.申請人對省、自治區、直轄市和計劃單列市稅務局拒絕受理的決定不服:

|

序號 |

材料名稱 |

數量 |

備註 |

|

|

|

|

|

|

1 |

《稅收協定相互協商程式異議申請表》 |

3 份 |

需提供紙質版和電子版 |

|

|

|

|

|

【辦理地點】

1.中國居民(國民)認為締約對方所採取的措施已經或將會導致不符合稅收

協定所規定的徵稅行為的(不含特別納稅調整事項),向上海市稅務局、電子稅務局提出申請。

2.境外稅務當局拒絕給予非境內註冊居民企業稅收協定待遇,或者將其認定為所在國家(地區)稅收居民的,該企業可通過辦稅服務廳(場所)、電子稅務局辦理。

【辦理機構】

1.中國居民(國民)認為締約對方所採取的措施已經或將會導致不符合稅收協定所規定的徵稅行為的(不含特別納稅調整事項),由上海市稅務局受理,上報國家稅務總局。

2.境外稅務當局拒絕給予非境內註冊居民企業稅收協定待遇,或者將其認定為所在國家(地區)稅收居民的,由主管稅務機關受理,層報國家稅務總局。

【收費標準】

不收費

【辦理時間】

受理申請的省稅務機關應在 15 個工作日內,將申請上報國家稅務總局,並將情況告知申請人。

申請人對省稅務機關拒絕受理的決定不服的,可在收到書面告知之日起 15個工作日內向省稅務機關或國家稅務總局提出異議申請。省稅務機關收到異議後,應在 5 個工作日內將申請人的材料,連同省稅務機關的意見和依據上報國家稅務總局。國家稅務總局收到申請後,在 20 個工作日內處理。

【聯繫電話】

(021)12366

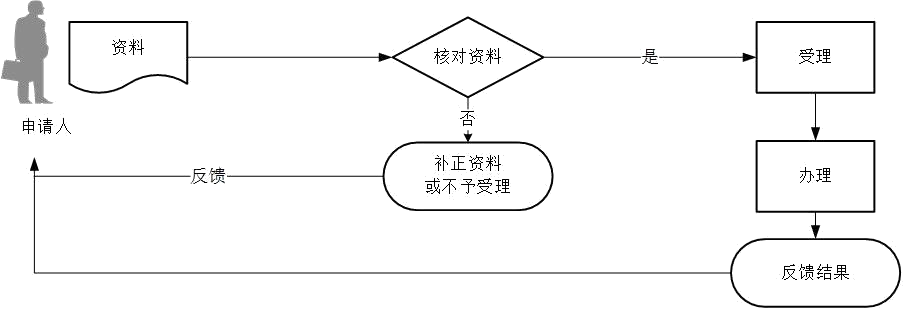

【辦理流程】

【申請人注意事項】

1.申請人對報送材料的真實性和合法性承擔責任。

2.文書表單可在省(自治區、直轄市和計劃單列市)稅務局網站“下載中心”欄目查詢下載或到辦稅服務廳領取。

3.本事項所稱中國居民,是指按照稅收相關法律,就來源於中國境內境外的所得在中國負有納稅義務的個人、法人或其他組織。

中國居民有下列情形之一的,可以申請啟動相互協商程式:

(1)對居民身份的認定存有異議,特別是相關稅收協定規定雙重居民身份情況下需要通過相互協商程式進行最終確認的;

(2)對常設機構的判定,或者常設機構的利潤歸屬和費用扣除存有異議的;

(3)對各項所得或財産的徵免稅或適用稅率存有異議的;

(4)違反稅收協定非歧視待遇(無差別待遇)條款的規定,可能或已經形成稅收歧視的;

(5)對稅收協定其他條款的理解和適用出現爭議而不能自行解決的;

(6)其他可能或已經形成不同稅收管轄權之間重復徵稅的。

4.本事項所稱中國國民,是指具有中國國籍的個人,以及依照中國法律成立的法人或其他組織。

中國國民認為締約對方違背了稅收協定非歧視待遇(無差別待遇)條款的規定,對其可能或已經形成稅收歧視時,可以申請啟動相互協商程式。

5.申請人應在有關稅收協定規定的期限內,以書面形式向稅務機關提出啟動相互協商程式的申請。

搜索

搜索

搜索

搜索 導航

導航