文化事業建設費申報

【事項名稱】

文化事業建設費申報

【申請條件】

在中華人民共和國境內提供廣告服務的廣告媒介單位和戶外廣告經營單位,以及提供娛樂服務的單位和個人,應依照法律、行政法規規定或者稅務機關依照法律、行政法規規定確定的申報期限、申報內容,申報繳納文化事業建設費。中華人民共和國境外的繳納義務人,在境內未設有經營機構的,以服務接受方為扣繳義務人。文化事業建設費的扣繳義務人依照法律、行政法規規定或者稅務機關依照法律、行政法規規定確定的申報期限、申報內容,就應稅項目向稅務機關申報入庫其代扣代繳的文化事業建設費。

【設定依據】

《國務院關於進一步完善文化經濟政策的若干規定》(國發〔1996〕37 號)第一條

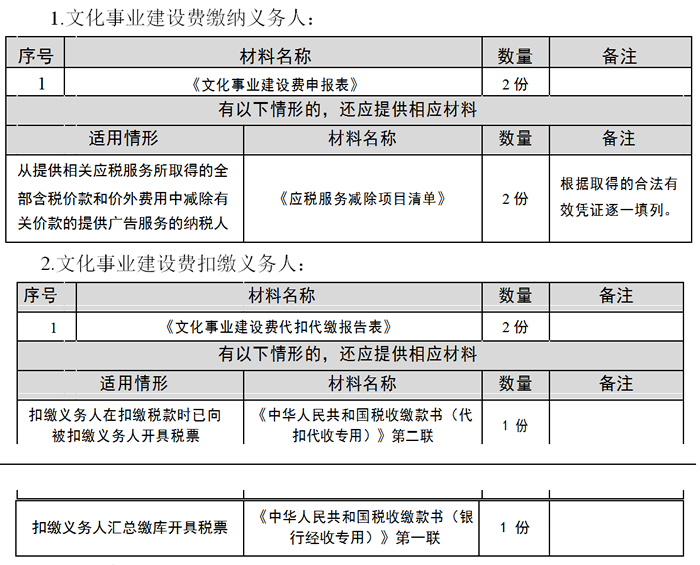

【辦理材料】

【辦理地點】

1.可通過辦稅服務廳(場所)、電子稅務局辦理。

2.此事項可同城通辦。

【辦理機構】

主管稅務機關

【收費標準】

不收費

【辦理時間】

即時辦結

【聯繫電話】

(021)12366

【辦理流程】

【繳納義務人注意事項】

1.繳納義務人對報送資料的真實性和合法性承擔責任。

2.文書表單可在省(自治區、直轄市和計劃單列市)稅務局網站“下載中心”欄目查詢下載或到辦稅服務廳領取。

3.稅務機關提供“最多跑一次”服務。繳納義務人在資料完整且符合法定受理條件的前提下,最多只需要到稅務機關跑一次。

4.繳納義務人使用符合電子簽名法規定條件的電子簽名,與手寫簽名或者蓋章具有同等法律效力。

5.中華人民共和國境外的廣告媒介單位和戶外廣告經營單位在境內未設有經營機構的,以廣告服務接受方為扣繳義務人,應按規定扣繳文化事業建設費,應扣繳費額=支付的廣告服務含稅價款×費率。

6.文化事業建設費的繳納義務、扣繳義務發生時間、繳納地點、繳納期限,與繳納義務人的增值稅納稅義務發生時間、納稅地點、納稅期限相同。扣繳義務人應當向其機構所在地或者居住地主管稅務機關申報繳納其扣繳的文化事業建設費。

7.增值稅小規模納稅人繳納文化事業建設費,原則上實行按季申報。繳納義務人要求不實行按季申報的,由主管稅務機關根據其應繳費額大小核定繳費期限。

8.廣告服務和娛樂服務,是指《財政部 國家稅務總局關於全面推開營業稅改徵增值稅試點的通知》(財稅〔2016〕36 號)的《銷售服務、無形資産、不動産註釋》中“廣告服務”和“娛樂服務”範圍內的服務。

9.繳納義務人按照提供廣告服務或娛樂服務取得的計費銷售額繳納文化事業建設費,文化事業建設費的費率為 3%。應繳費額=計費銷售額*3%。

10.廣告服務的計費銷售額,指的是繳納義務人提供廣告服務取得的全部含稅價款和價外費用,減除支付給其他廣告公司或廣告發佈者的含稅廣告發佈費後的餘額。繳納義務人減除價款的,應當取得增值稅專用發票或國家稅務總局規定的其他合法有效憑證,否則,不得減除。

11.娛樂服務計費銷售額,指的是繳納義務人提供娛樂服務取得的全部含稅價款和價外費用。

12.增值稅小規模納稅人中月銷售額不超過 2 萬元(按季納稅 6 萬元)的企業和非企業性單位提供的應稅服務,免征文化事業建設費。

13.提供娛樂服務的單位和個人,未達到增值稅起徵點的,免征文化事業建設費。

14.自 2019 年 7 月 1 日至 2024 年 12 月 31 日,對歸屬中央收入的文化事業建設費,按照繳納義務人應繳費額的 50%減徵;對歸屬地方收入的文化事業建設費,各省(區、市)財政、黨委宣傳部門可以結合當地經濟發展水準、宣傳思想文化事業發展等因素,在應繳費額 50%的幅度內減徵。

15.自 2020 年 1 月 1 日至 2021 年 12 月 31 日,免征文化事業建設費。對於政策發佈之日前,已徵的應予免征的文化事業建設費,可抵減以後月份應繳納的文化事業建設費或予以退還。

16.繳納義務人自行申報享受減免優惠,無需額外提交資料。

搜索

搜索

搜索

搜索 導航

導航