單一投資基金核算的合夥制創業投資企業個人所得稅扣繳申報

【事項名稱】

單一投資基金核算的合夥制創業投資企業個人所得稅扣繳申報

【申請條件】

創投企業可以選擇按單一投資基金核算或者按創投企業年度所得整體核算兩種方式之一,對其個人合夥人來源於創投企業的所得計算個人所得稅應納稅額。個人合夥人按照其應從基金年度股權轉讓所得中分得的份額計算其應納稅額,並由創投企業在次年 3 月 31 日前代扣代繳個人所得稅,填報《單一投資基金核算的合夥制創業投資企業個人所得稅扣繳申報表》,並向稅務機關納稅申報。

【設定依據】

1.《中華人民共和國稅收徵收管理法》第二十五條第二款

2.《中華人民共和國個人所得稅法》第十條第二款

3.《中華人民共和國個人所得稅法實施條例》第二十四條、第二十六條

4.《財政部 稅務總局 發展改革委 證監會關於創業投資企業個人合夥人

所得稅政策問題的通知》(財稅〔2019〕8 號)

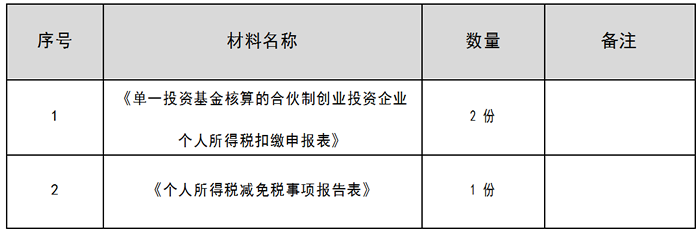

【辦理材料】

【辦理地點】

1.可通過辦稅服務廳(場所)、自然人電子稅務局辦理。

2.此事項可同城通辦。

【辦理機構】

扣繳義務人主管稅務機關

【收費標準】

不收費

【辦理時間】

即時辦結

【聯繫電話】

(021)12366

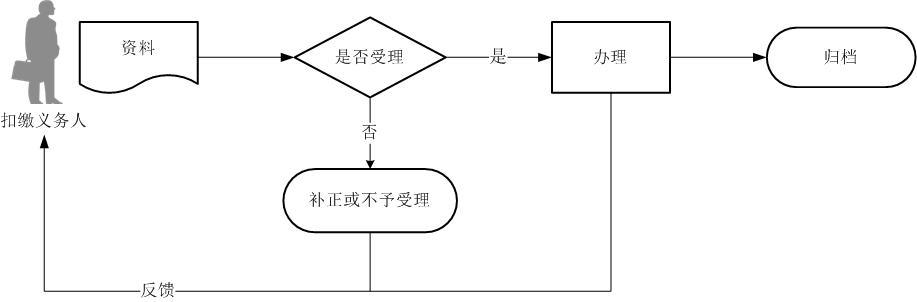

【辦理流程】

【扣繳義務人注意事項】

1.扣繳義務人對報送材料的真實性和合法性承擔責任。

2.文書表單可在省(自治區、直轄市和計劃單列市)稅務局網站“下載中心”欄目查詢下載或到辦稅服務廳領取。

3.稅務機關提供“最多跑一次”服務。扣繳義務人在資料完整且符合法定受理條件的前提下,最多只需要到稅務機關跑一次。

4.扣繳義務人使用符合電子簽名法規定條件的電子簽名,與手寫簽名或者蓋章具有同等法律效力。

5.扣繳義務人未按照規定的期限辦理納稅申報和報送納稅資料的,將影響納稅信用評價結果,並依照《中華人民共和國稅收徵收管理法》有關規定承擔相應法律責任。

6.創投企業選擇按單一投資基金核算的,其個人合夥人從該基金應分得的股權轉讓所得和股息紅利所得,按照 20%稅率計算繳納個人所得稅。

7.創投企業選擇按單一投資基金核算的,應當在按規定完成備案的 30 日內,向主管稅務機關進行核算方式備案;未按規定備案的,視同選擇按創投企業年度所得整體核算。

8.對選擇按單一投資基金核算的合夥制創業投資企業,並已完成合夥制創業投資企業單一投資基金核算方式備案的,在次年 3 月 31 日前,按規定向主管稅務機關辦理年度股權轉讓所得扣繳申報。

9.個人合夥人按照其應從基金股息紅利所得中分得的份額計算其應納稅額,並由創投企業按次代扣代繳個人所得稅。

10.創投企業選擇按單一投資基金核算或按創投企業年度所得整體核算後,3年內不能變更;滿 3 年需要調整的,應當在滿 3 年的次年 1 月 31 日前,重新向主管稅務機關備案。

11.納稅期限遇最後一日是法定休假日的,以休假日期滿的次日為期限的最後一日;在期限內有連續 3 日以上法定休假日的,按休假日天數順延。

搜索

搜索

搜索

搜索 導航

導航