居民個人取得綜合所得個人所得稅預扣預繳申報

【事項名稱】

居民個人取得綜合所得個人所得稅預扣預繳申報

【申請條件】

個人所得稅以向個人支付所得的單位或者個人為扣繳義務人。居民個人取得綜合所得,按年計算個人所得稅;有扣繳義務人的,由扣繳義務人按月或者按次預扣預繳稅款。扣繳義務人每月或者每次預扣、代扣的稅款,在次月 15 日內,填報《個人所得稅扣繳申報表》及其他相關資料,向稅務機關納稅申報並繳入國庫。

【設定依據】

1.《中華人民共和國稅收徵收管理法》第二十五條第二款

2.《中華人民共和國個人所得稅法》第十條第二款

3.《中華人民共和國個人所得稅法實施條例》第二十四條、第二十六條

4.《國家稅務總局關於發佈〈個人所得稅扣繳申報管理辦法(試行)〉的公告》(國家稅務總局公告 2018 年第 61 號)第六條、第七條、第八條

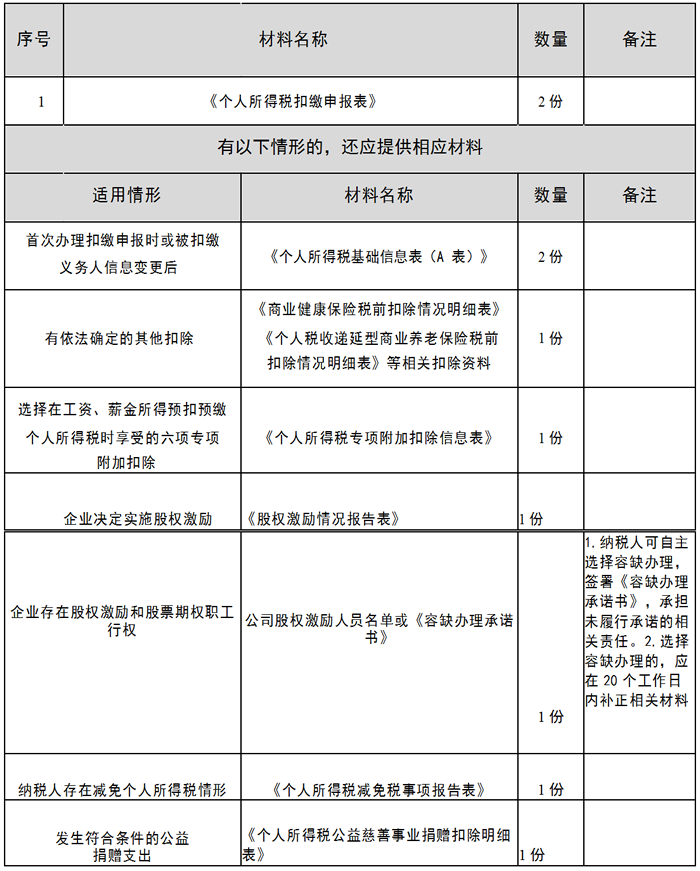

【辦理材料】

【辦理地點】

1.可通過辦稅服務廳(場所)、自然人電子稅務局辦理。

2.此事項可同城通辦。

【辦理機構】

扣繳義務人主管稅務機關

【收費標準】

不收費

【辦理時間】

即時辦結

【聯繫電話】

(021)12366

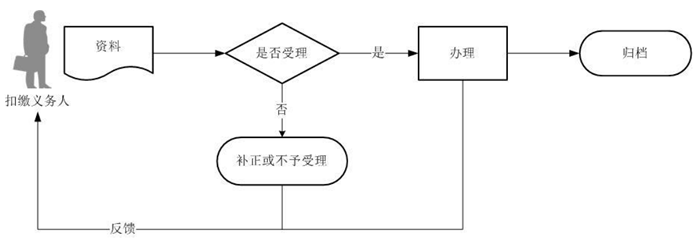

【辦理流程】

【扣繳義務人注意事項】

1.納稅人、扣繳義務人對報送材料的真實性和合法性承擔責任。

2.文書表單可在省(自治區、直轄市和計劃單列市)稅務局網站“下載中心”欄目查詢下載或到辦稅服務廳領取。

3.稅務機關提供“最多跑一次”服務。扣繳義務人在資料完整且符合法定受理條件的前提下,最多只需要到稅務機關跑一次。

4.扣繳義務人使用符合電子簽名法規定條件的電子簽名,與手寫簽名或者蓋章具有同等法律效力。

5.扣繳義務人未按照規定的期限辦理納稅申報和報送納稅資料的,將影響納稅信用評價結果,並依照《中華人民共和國稅收徵收管理法》有關規定承擔相應法律責任。

6.扣繳義務人應依照稅收法律、法規、規章及其他有關規定,向居民個人支付綜合所得時,不論其是否屬於本單位人員、支付的應稅所得是否達到納稅標準,應當辦理全員全額扣繳申報,在代扣稅款的次月 15 日內,向主管稅務機關報送其支付所得的所有個人的有關資訊、支付所得數額、扣除事項和數額、扣繳稅款的具體數額和總額以及其他相關涉稅資訊資料。

7.納稅期限遇最後一日是法定休假日的,以休假日期滿的次日為期限的最後一日;在期限內有連續 3 日以上法定休假日的,按休假日天數順延。

8.扣繳義務人向居民個人支付工資、薪金所得時,應當按照累計預扣法計算預扣稅款,並按月辦理扣繳申報。扣繳義務人向居民個人支付勞務報酬所得、稿酬所得、特許權使用費所得時,應當按次或者按月預扣預繳稅款。

9.享受子女教育、繼續教育、住房貸款利息或者住房租金、贍養老人專項附加扣除的納稅人,自符合條件開始,可以向支付工資、薪金所得的扣繳義務人提供上述專項附加扣除有關資訊,由扣繳義務人在預扣預繳稅款時,按其在本單位本年可享受的累計扣除額辦理扣除;也可以在次年 3 月 1 日至 6 月 30 日內,向匯繳地主管稅務機關辦理匯算清繳申報時扣除。居民個人向扣繳義務人提供有關資訊並依法要求辦理專項附加扣除的,扣繳義務人應當按照規定在工資、薪金所得按月預扣預繳稅款時予以扣除,不得拒絕。

10.納稅人同時從兩處以上取得工資、薪金所得,並由扣繳義務人減除專項附加扣除的,對同一專項附加扣除項目,在一個納稅年度內只能選擇從一處取得的所得中減除。

11.支付工資、薪金所得的扣繳義務人應當於年度終了後兩個月內,向納稅人提供其個人所得和已扣繳稅款等資訊。納稅人年度中間需要提供上述資訊的,扣繳義務人應當提供。納稅人取得除工資、薪金所得以外的其他所得,扣繳義務人應當在扣繳稅款後,及時向納稅人提供其個人所得和已扣繳稅款等資訊。

12.自 2021 年 1 月 1 日起,對上一完整納稅年度內每月均在同一單位預扣預繳工資、薪金所得個人所得稅且全年工資、薪金收入不超過 6 萬元的居民個人,扣繳義務人在預扣預繳本年度工資、薪金所得個人所得稅時,累計減除費用自 1月份起直接按照全年 6 萬元計算扣除。即,在納稅人累計收入不超過 6 萬元的月份,暫不預扣預繳個人所得稅;在其累計收入超過 6 萬元的當月及年內後續月份,再預扣預繳個人所得稅。扣繳義務人應當按規定辦理全員全額扣繳申報,並在《個人所得稅扣繳申報表》相應納稅人的備註欄註明“上年各月均有申報且全年收入不超過 6 萬元”字樣。對按照累計預扣法預扣預繳勞務報酬所得個人所得稅的居民個人,扣繳義務人比照上述規定執行。

13.納稅人年度中間更換工作單位的,在原單位任職、受雇期間已享受的專項附加扣除金額,不得在新任職、受雇單位扣除。原扣繳義務人應當自納稅人離職不再發放工資薪金所得的當月起,停止為其辦理專項附加扣除。

14.年度中間首次取得工資、薪金所得等人員有關個人所得稅預扣預繳方法事項如下:對一個納稅年度內首次取得工資、薪金所得的居民個人,扣繳義務人在預扣預繳個人所得稅時,可按照 5000 元/月乘以納稅人當年截至本月月份數計算累計減除費用;正在接受全日制學歷教育的學生因實習取得勞務報酬所得的,扣繳義務人預扣預繳個人所得稅時,可按照《國家稅務總局關於發佈〈個人所得稅扣繳申報管理辦法(試行)〉的公告》(2018 年第 61 號)規定的累計預扣法計算並預扣預繳稅款。符合條件並可按上述條款預扣預繳個人所得稅的納稅人,應當及時向扣繳義務人申明並如實提供相關佐證資料或承諾書,並對相關資料及承諾書的真實性、準確性、完整性負責。相關資料或承諾書,納稅人及扣繳義務人需留存備查。

15.納稅人可以通過遠端辦稅端、電子或者紙質報表等方式,向扣繳義務人報送個人專項附加扣除資訊。

16.扣繳義務人應當按照納稅人提供的資訊計算稅款、辦理扣繳申報,不得擅自更改納稅人提供的資訊。扣繳義務人發現納稅人提供的資訊與實際情況不符,納稅人拒絕修改的,扣繳義務人應當報告稅務機關。納稅人拒絕扣繳義務人依法履行代扣代繳義務的,扣繳義務人應當及時報告稅務機關。

17.扣繳義務人對納稅人提供的《個人所得稅專項附加扣除資訊表》,應當按照規定妥善保存備查,並依法對納稅人報送的專項附加扣除等相關涉稅資訊和資料保密。納稅人報送給扣繳義務人的《個人所得稅專項附加扣除資訊表》,扣繳義務人應當自預扣預繳年度的次年起留存五年。

18.扣繳義務人有未按照規定向稅務機關報送資料和資訊、未按照納稅人提供資訊虛報虛扣專項附加扣除、應扣未扣稅款、不繳或少繳已扣稅款、借用或冒用他人身份等行為的,依照《中華人民共和國稅收徵收管理法》等相關法律、行政法規處理。

搜索

搜索

搜索

搜索 導航

導航